9月1日周五美国数据显示8月非农新增就业18.7万人,高于预期;但是__7月份和6月份的非农新增就业数据都出现了下调,合计11万人。事实上,今年以来的每月非农就业数据后来都有下调。失业率也意外飙升0.3个百分点达到3.8%,回到去年第一季度的水平,主要是更多人开始加入找工作的行列,劳动力参与率__达到了自2020年2月疫情以来的最高水平。另外,美联储关注的通胀指标-核心个人消费支出(PCE)指数7月则上涨 0.2%,与6月相同,为2020年以来最低连续涨幅。

新公布的这些数据都指向美国经济在放缓,就业市场在逐步降温,通胀也在缓和。很多投资者认为美联储大概率年内将不再加息,甚至有可能迅速反转减息,美国经济可实现“软”着陆,因此美国股市、原油和黄金等上周都表现不错。因为马上是长周末,上周五有些获利回吐的迹象。

其实,我们现在仍然无法排除美国经济硬着陆的可能性,但是到底是“软”还是“硬 ”或者有多“硬”还是未知数,全看消费者未来几个月的表现。为什么我们仍有顾虑?之前一直提到、很多人可能已经厌倦听到的事实是:美国的M2在2022年7月达到最高峰,之后开始下降,到今年4月已经持续下降了8个月,降幅4.4%。这是1930年代以来从未发生过的现象。同时,国债收益率曲线仍然是反转的,已经持续了一年。进入9月,从2020年3月停止计息的学生贷款将重新开始计息,10月份大约4,400万美国人需要开始归还学生贷款。经历过去2年通胀下的高消费,美国人的储蓄率已经从新冠高点的8%下降到了3.5%,加上失业率开始攀升,消费很可能终于到了强弩之末。

这样的局势下再回头看我们的投资建议,我们意识到2020年疫情以来大宗商品价格上涨带来了很多投资兴趣,但是由于后来美国股市上涨和美元利率提高,更多资本回流股市和债券,投资大宗商品的兴趣有所下降,只有能源行业仍然比较坚挺。我们当时建议投资农业的时候主要是出于通胀攀升、气候变化异常之下分散风险的考虑。受各种因素影响,很多大宗农产品在2021-2022年都经历了一轮上涨,小麦等谷物甚至创下了过去20年的高点。

但是今年以来随着农产品价格回落,对农产品投资的兴趣也有所下降。6月份巴克莱还赎回并停止销售了iPath旗下农产品ETN,因此市场上农产品投资的渠道更少了。这意味着农产品期货市场的流动性可能不如之前,而流动性降低通常会放大价格波动。

DBA的投资回报来源于DBIQ多种农业指数超额收益(DBIQ Diversified Agriculture Index ER)加上其持有的美国政府债券和货币市场的利息收入减去基金费用。下面是DBA在8月31日持有的不同农产品期货的比例和过去的表现:

从上表我们可以看到,DBA的投资分散在不同农牧产品上,包括了经济作物、谷物和牲畜,目前占比最大的投资在糖、可可和咖啡等经济作物以及活牛和大豆,这个比例会根据市场情况进行调整。

对于希望分散风险的投资者,目前我们仍然认为The Invesco DB Agriculture (DBA)是一个不错的选择。原因主要有两个:第一是农产品价格与包括股票和债券等其他投资关联性较小,即使出现经济衰退,农产品价格不会下跌过多,甚至可能上涨,这一投资可以帮助我们分散风险。第二,鉴于今年极端天气在全球各地频发,对一些农产品的产地影响巨大,农产品价格上涨可能难以避免。因此,我们现在还是秉持最初建议投资DBA 时的想法,分散风险,等待时机。

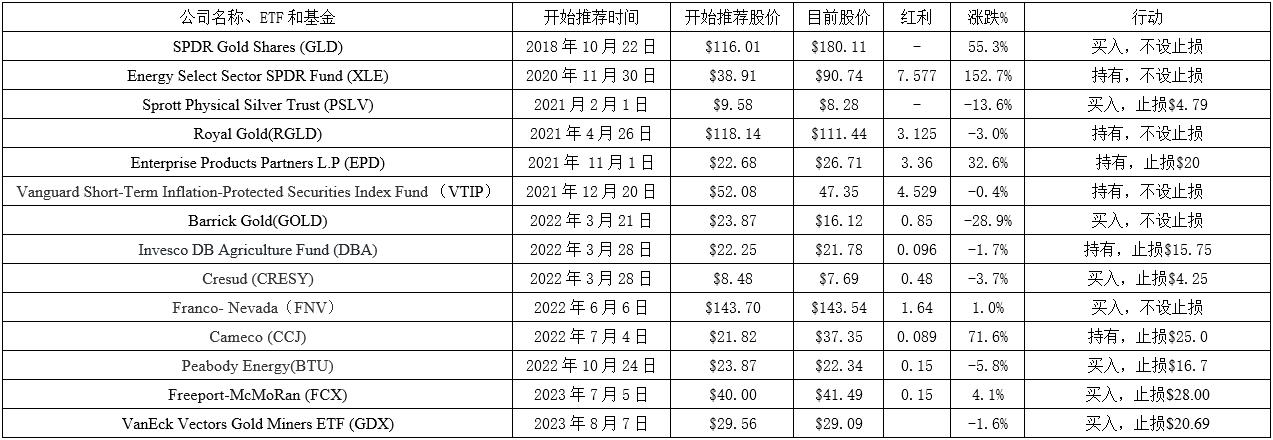

目前投资推荐:

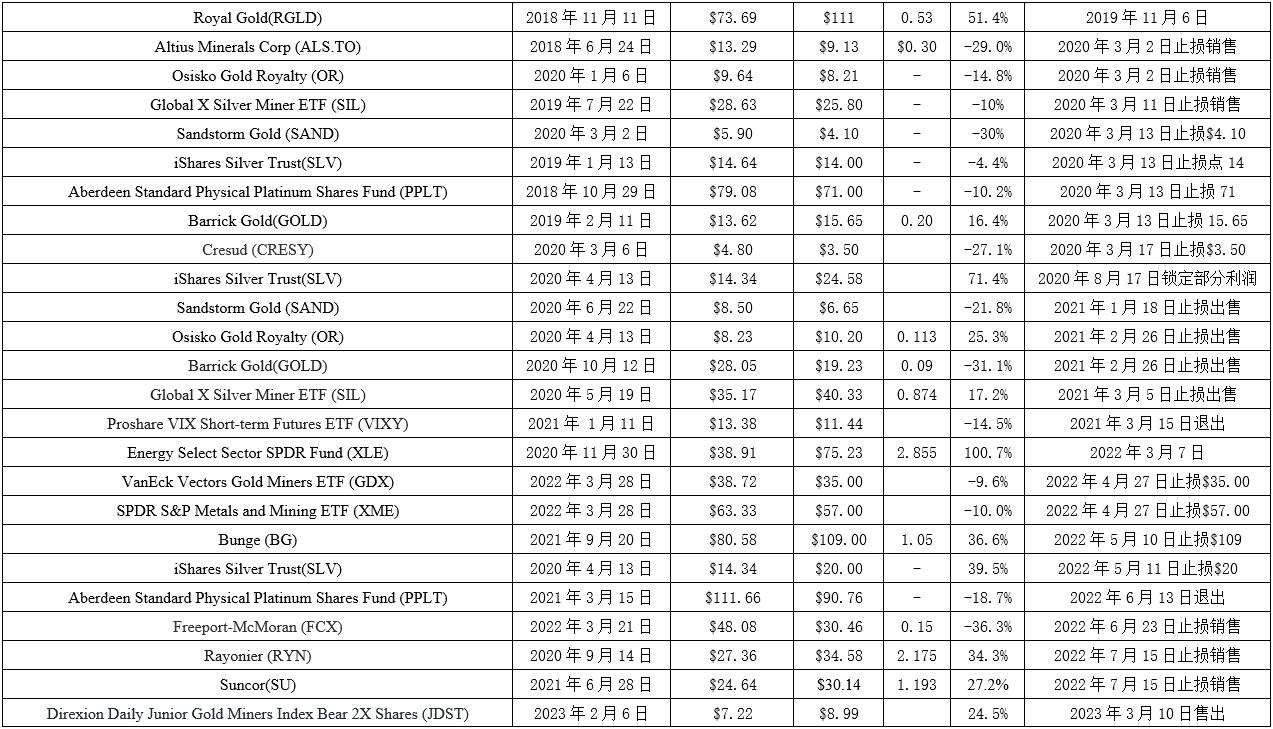

已经出售的投资