今天我们来聊一聊农产品和农业投资。美国最近公布的3月份CPI中食品价格涨幅0.8%,12个月的涨幅则高达8.5%,远高于总CPI的涨幅。农产品价格是食品价格构成的重要组成部分,因此农产品价格的涨跌会很快传导到CPI。虽然市场很多时候关注的是扣除食品和能源的核心CPI,食品和能源价格却影响很多其他产品的价格,关注农产品价格可以帮助我们更好地理解和预测CPI的走向。

去年我推荐投资Invesco DB Agriculture Fund (DBA)和Cresud (CRESY)的时候正值俄乌战争刚刚爆发,当时的考虑就是作为未来通胀上涨的对冲。但是去年4月份DBA和CRESY双双冲高之后就开始了一个漫长的下跌调整过程,跌幅一度非常大。今年以来虽然美国通货膨胀水平有所下降,DBA和CRESY却分别上涨了3.8%和4.8%,特别是在过去三个星期它们的涨幅比较明显。

DBA上涨的主要推手是糖价上涨。目前纽约世界原糖6月期货合同已经成为DBA最大头寸,占比16.11%。从今年年初到现在原糖价格已经上涨了19%,创2012年3月以来的最高点。2011年原糖曾创下30年来最高价,主要原因是天气变化引起产量下降造成供应与消费之间形成巨大的差距。现在糖价大涨的主要原因也是市场对全球供应短缺的担忧,不少分析师认为糖价在未来几个月将继续上涨,毕竟现在糖价离2011年的历史高价还相差甚远。

糖价最近为什么上涨?

首先,作为第二大产糖国的印度本来已经将其2022-2023年产季(10月-9月)的预计产量从3,450万吨调低到3,350万吨,跌幅3%。但是最近几周的数据却显示印度最大的产糖区之一Maharashtra的产量下降了58.3%,远超预期。今年产季印度政府只批准了600万吨出口配额,最近也表示将不会提高出口配额。

与此同时,全球第一大产糖国巴西预计将在刚开始的这一产季生产5.96亿吨甘蔗和4,030万吨原糖。虽然甘蔗产量预计有所增加,并非所有的甘蔗都会用来制糖,巴西预计将用甘蔗生产248亿公升生物乙醇。另外,因为去年天气的原因导致收获被推迟,巴西的原糖库存非常低。而其他一些主要产糖国,包括欧盟、泰国、中国和墨西哥等,都预计本产季的产量会出现下降。

DBA的另外三大头寸分别是芝加哥交易所活牛、纽约咖啡和可可期货合同,占比分别都超过12%。今年年初以来,这三种商品的期货价格涨幅也都超过了10%。由于供应紧张,活牛期货合同上周还创下了历史新高,鉴于美国开始进入夏季烧烤季,牛肉需求可能持续增加,而供应在今年下半年则可能继续下降,所以不少分析师认为活牛期货价格有可能创下新的纪录。

投资建议中的Cresud (CRESY)是一家南美洲的农业企业,产品主要包括大豆、玉米、甘蔗以及牲畜等,其中甘蔗种植面积占其总种植面积的10%,主要产地为巴西和玻利维亚。同时,养牛也是CRESY的主要业务之一。原糖和牛肉价格的上涨对CRESY的股价上涨有一定推动作用。

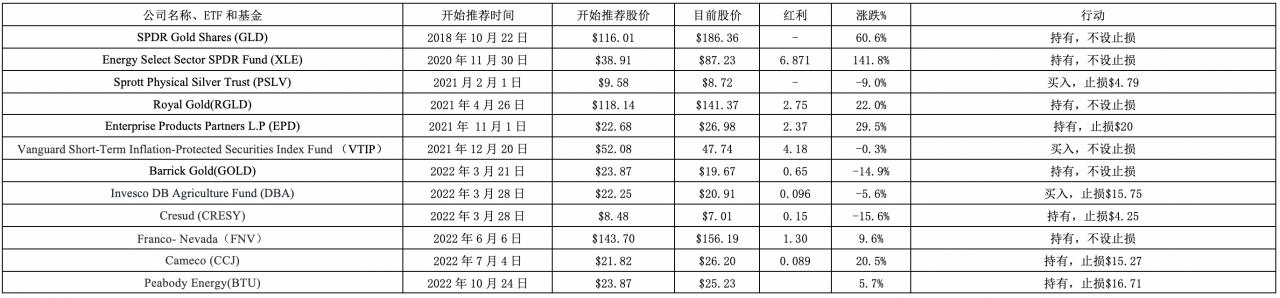

从目前情况看,今年一些农产品价格上涨已成趋势,即使美国以及全球经济放缓,农产品的消费不会下降太多,这是真正的刚需。加上近年来极端天气频现,经常会造成作物减产,所以我们仍然喜欢农业方面的投资,将继续持有Invesco DB Agriculture Fund (DBA)和Cresud (CRESY),也建议尚未建仓的朋友可以买入Invesco DB Agriculture Fund (DBA)。

目前投资推荐:

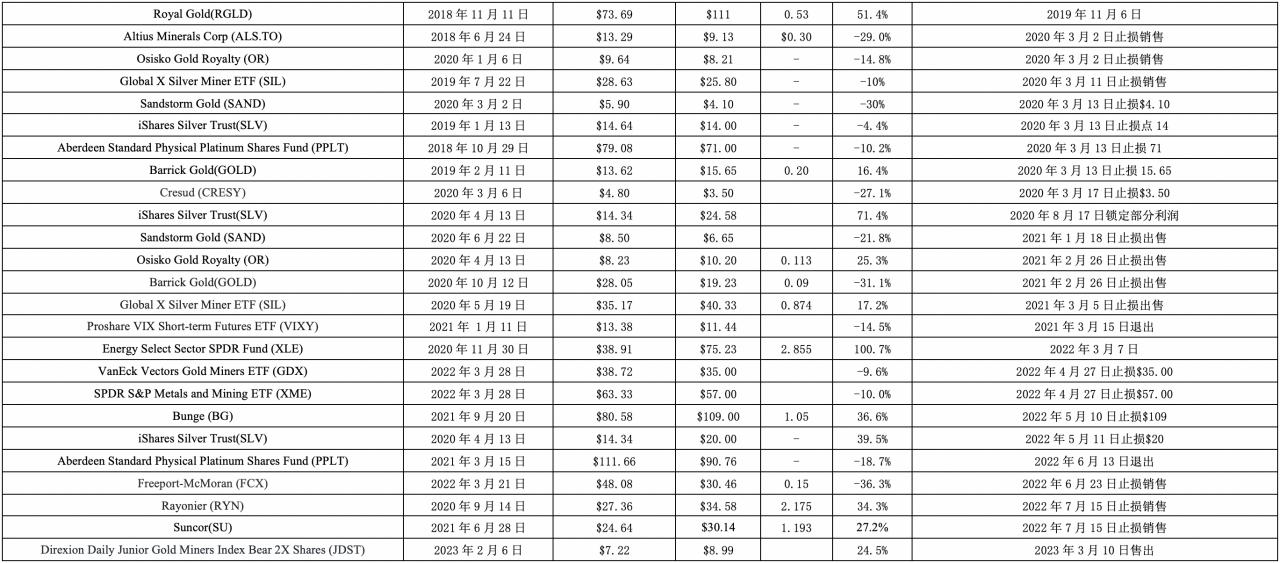

已经出售的投资