美联储上周结束为期两天的货币政策会议,宣布继续将联邦基金利率目标区间维持在5.25%至5.5%之间不变。在此之前,市场已经普遍预期美联储会再次暂停加息,因此这一决定可以说是毫无悬念,虽然美联储一直强调要继续保持紧缩的货币立场。现在不少分析师认为美国经济无法承受更高的利息水平,因此美联储加息周期已经结束。因此,美国股市上周表现不错,金价也维持在2,000美元左右。我们之前预测的情况有可能成为现实,即美国股市三大指数,特别是纳斯达克指数,在年底甚至到2024年早期将有一轮上涨的行情。虽然金价最近也上涨了不少,很多分析师认为金价在短期内突破2,000美元的动力不足,但是大家都不建议卖空黄金。我们看到在过去六个月黄金类公司ETF的涨幅滞后于金价,但是在过去一个月中开始反超金价,也许这是一个机会,毕竟如果金价能维持在2,000美元左右的水平,不少黄金类公司的利润会非常可观,因此我们建议买入黄金初级矿业公司ETF-VanEck Junior Gold Miners ETF(GDXJ)作为短期投资。该ETF内的公司是比VanEck Gold Miners ETF(GDX) 和目前我们投资建议中的黄金类公司规模更小的公司,涨跌幅往往超过VanEck Gold Miners ETF(GDX) ,因此我们设置的止损幅度也增加到35%。

今天我们继续第三季度财报的话题,来了解一下Enterprise Products Partners (EPD)的情况。

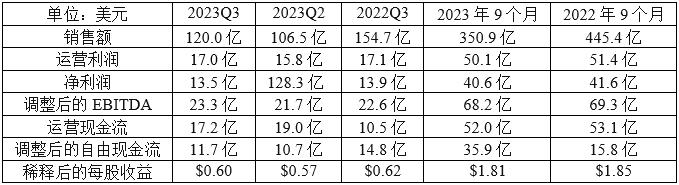

EPD第三季度的表现喜忧参半,销售额超出了市场预期,但是每股收益低于预期,市场似乎不太喜欢这一结果,EPD的股价在第三季度财报公布前几天就已经开始下跌。但是,如果我们仔细看一下EPD的运营数据,就会发现情况并不是那么糟糕。

首先,销售额同比下降了22%,但是环比上涨了13%。EPD的三大业务部门:NGL管道和服务、原油管道和服务以及化工品和精炼产品服务的业务量都比去年有所增长,包括NGL、原油、精炼产品和化工品等液体管道、天然气管道、NGL分馏和海运港口的业务量都创下了纪录。EPD的管道每天运输1,220万桶当量各类液体,海运港口每天运输210万桶NGL、原油、精炼产品和化工品。但是,由于EPD运输的主要产品包括天然气、原油、乙炔、丙烷、丁烷、异丁烷、汽油和丙烯等今年第三季度价格都比去年同期有明显下降,造成生产和为运输这些产品提供服务的平均毛利也显著下降。创纪录的业务量只是帮助EPD抵消了一部分因产品价格下跌造成的利润下降。EPD的利润率其实都有所上涨,比如今年第三季度EBITDA利润率从去年同期的17%提高到了19%。对于中游公司来讲,EBITDA利润率是一个更为重要的指标。EPD无法控制大宗商品价格的波动,但是其运营在大宗商品价格下跌的时候是在改善的。

市场一直对EPD的不满之一是其成长性不足。事实上,EPD在今年前9个月资本投资达到23亿美元,其中只有2.84亿是维持业务的持续投资支出,剩下的20亿美元都用于了成长型的项目。目前EPD有68亿美元的项目在建设中,今年成长资本支出将高达30亿美元,明年预计达到35亿美元。仅仅第三季度,EPD就完成并开始运营了27亿美元的资本项目,其中包括位于德州的第12个NGL分馏设施和Chambers County设施的第二个丙烷脱氢设备以及位于米德兰盆地的低温天然气处理厂。从现在开始到2025年底之前,EPD将有12个不同的新项目或者扩产项目开始运营,为公司提供新的业务增长亮点。

当然,我们当初建议投资EPD的时候更看重的是高分红。今年下半年EPD宣布再次提高红利5.3%,目前EPD支付每年2美元的红利,红利率为7.51%。考虑到EPD强大的现金流,其红利的安全性是有保障的。到第三季度结束的时候,EPD的总债务大约为292亿美元,大约96%为固定利率的债务。这些债务的加权平均期限为19年,加权平均利率为4.6%。2024年只有8.5亿-相当于定期债务286亿的3%-将到期。未来3年(2024-2026),定期债务只有13%到期。其总流动性高达38亿美元,其中包括循环信用额度和未受限制的现金。这都说明EPD的资产负债状况支撑目前的红利水平甚至在目前水平基础上继续增加红利是没有问题的。

也许EPD的股价在短期内不会上涨太多,但是中长期那些新的成长投资将为其带来更多的机会。与此同时,我们拿着7.58%的红利,可以等待其股价上涨的那一天。

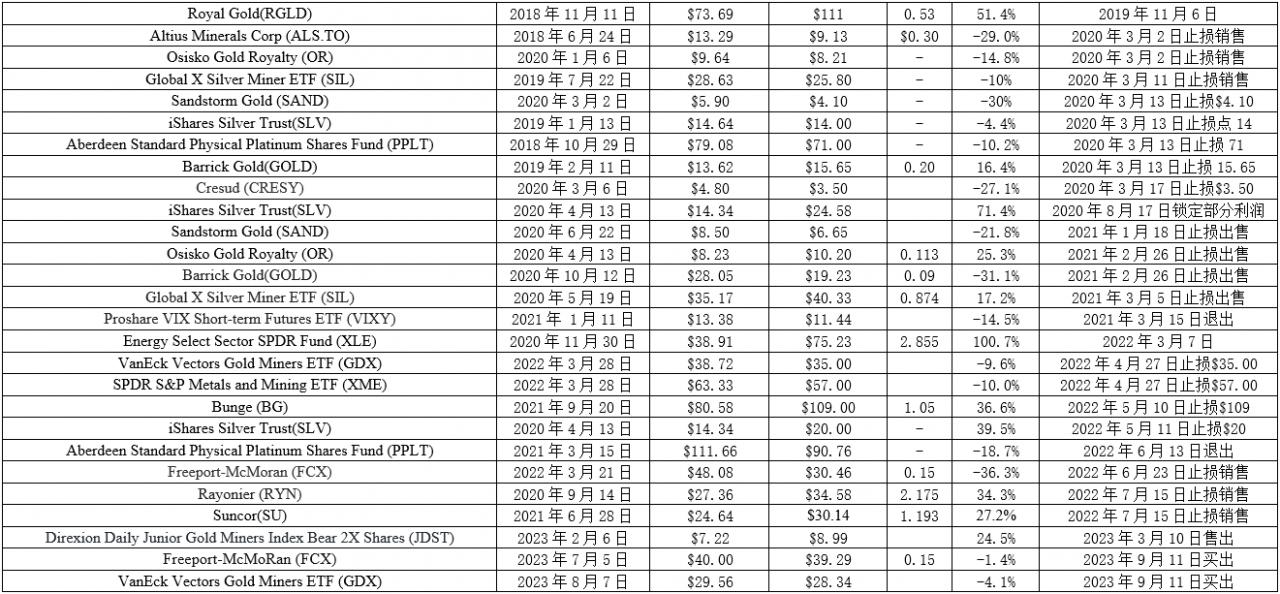

目前投资推荐:

已经出售的投资