上周美国公布了市场特别关注的1月份消费者价格指数(CPI),与一年前相比CPI上涨了6.4%,低于去年12月份的 6.5%,为第七个月年度CPI呈下降趋势,但是仍然高于市场普遍预期的6.2%;除去能源和食品的核心CPI则上涨了5.6%,也低于前一个月的数据5.7%,但是高于市场预期的5.5%。作为判断美联储下一阶段可能采取的货币政策的重要指引,1月份CPI数据可谓是万众瞩目。

以这次公布的数据来看,现在说通胀已经被控制住了的确为时过早。从月度数据角度来看,1月份CPI比去年12月上涨了0.5%,远远高于12月份的涨幅0.1%和11月份的涨幅0.2%。仅汽油和天然气1月份就分别上涨了大约2%和超过6%。这样的数据让市场再次开始担忧美联储将比原来市场预期加息幅度更大、持续时间更长。因此,美国股市、原油和黄金等在上周五都承压出现不同程度的下跌。

事实上,在1970年代的高通胀之后,美国和发达经济体已经40年没有出现大幅攀升的通胀了,美元利率也经历了40年的跌势。去年,在俄乌战争、疫情供应链阻塞和多年零利率政策等多重因素影响下,通胀终于大幅攀升爆发。我个人认为这一次通货膨胀是长期结构性的,是在前40年货币和财政政策基础之上出现的,当下全球供应链的调整则会加剧相关风险,因此美联储可以非常轻易地控制通胀的观点,特别是在美国就业率创新低的情况下,很可能是过于乐观了。我们要为通胀在未来一段时间时好时坏、反复攀升做最坏的准备,就像1970年代。我现在仍然认为未来4-8个星期美国股市和黄金会因从前一段的乐观中醒来而有比较大的调整。咱们两周前卖空黄金勘探公司的建议已经开始显现效果,只是需要更多耐心。

今天我们继续关注投资建议中的另一家能源公司:Peabody Energy (BTU)。BTU上周公布了2022年第四季度和全年财报,具体数字如下:

Peabody Energy (BTU)2022年第四季度和全年的运营状况必须用“惊艳”来形容:其第四季度营业额上涨了28%,全年营业额则大幅攀升50%。更为重要的是其利润水平也大幅提高,全年EBITDA 翻了一倍,净利润则翻了3倍,每股盈利上涨158%。现金流状况也非常健康,全年运营现金流上涨180%,扣除投资支出的净现金流则翻了4倍。同时,BTU在 2022年还归还了7.57亿美元长期债务,占2021年底长期债务总额的70%,其账上现金却从2021年的9.5亿上升到了13.1亿。这些成绩都是在销售吨数下降的基础上实现的,也就是说BTU靓丽的表现主要来自于煤炭价格上涨,2022年BTU每吨平均价格比2021年上涨59%,其中出口动力煤和冶金煤的涨幅分别为88%和85%。

BTU的数据上周一经公布,其股价猛涨了13%。从估值来讲BTU仍然极其便宜,其远期市盈率只有3.4x,EV与EBITDA比为1.79,远远低于行业均值。目前BTU市值为40亿,而其账上现金就达13亿,运营现金流达12亿。BTU估值仍然便宜的主要原因可能有两个:一个是不少人因各种原因不愿意投资煤炭,也不看好煤炭价格,认为BTU很难复制去年的业绩;另一个是因为BTU受到复垦担保协议的限制,投资者不确定BTU什么时候可以开始用回购股票或者支付红利来回馈投资者。

从BTU对2023年的预期来看,BTU 预计2023年出口动力煤会比2022年均值上涨38%,出口冶金煤平均价格则比2022年下跌11%,其他产品基本与2022年相差不大。鉴于环保压力,美国和澳大利亚等国开发新的煤矿已经变得越来越困难,煤炭的需求却相对比较稳定,因此我认为今年煤炭价格即使出现下跌也不会持续时间太长。另外,BTU的管理层已经在考虑解决复垦担保协议的问题,BTU 的CEO在电话会上说对“近期完成一个方案表示乐观”。最重要的是BTU目前的估值非常低,就算股市整体下跌,BTU大幅下跌并维持在更低点的可能性也小一些。这其实也是我们当时推荐BTU的一个重要原因。

目前投资推荐:

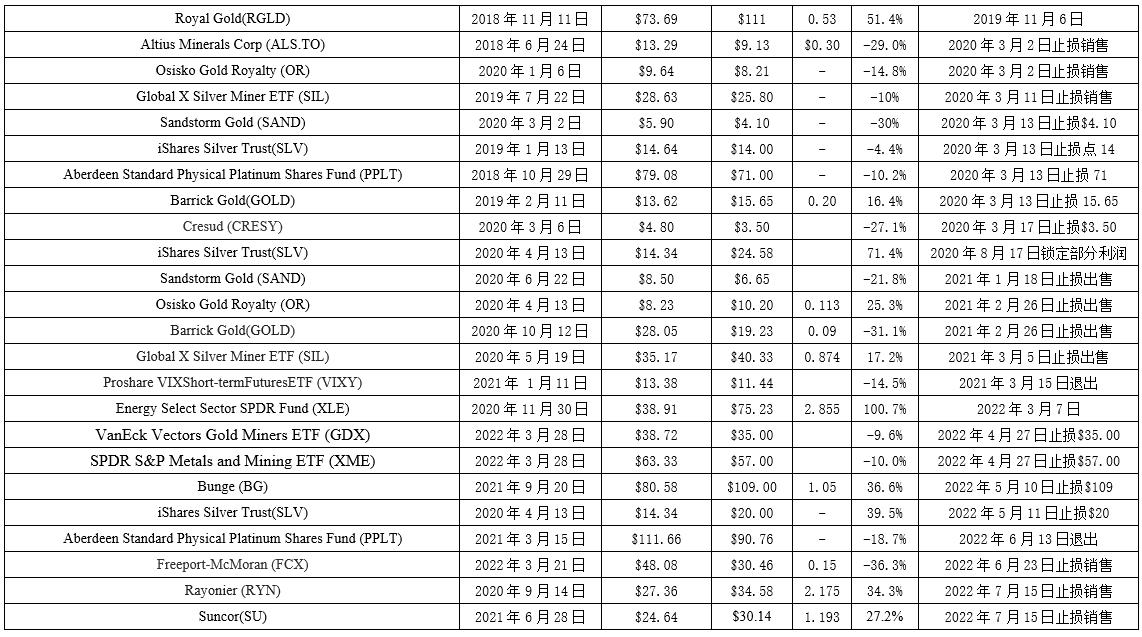

已经出售的投资