作為一個盡責的基金經理,每日的工作是非常費心。除了日常的投資分析工作,大市的每天變化是最令人心情波動,升市時固然是賞心樂事,跌市時才最令人心力交瘁,尤其大跌市,若管理不善,面對追魂call、贖回、再加上客戶抱怨,被迫賣出,加上防波逐流(trend follower)令市況火上添油,若組合素低,便不知如何收科了,很多基金經理便人間蒸發。但祗要工作認真,股價上落是理解的,保持紀律便可以。反而外部壓力最剎力,因為客戶往往在這時間,不是趁機加碼,而是低位贖回。

新年依始,中港股市兩極走,港股大跌後死貓彈,美股恐慌下跌。納指由上年12月高位下跌超過14%。最主要理由是加息,屬陳腔濫調,不過亦是最佳藉口。7%通漲確是嚇人,但有水份 - 物流成本及相對基數,長期高通漲是不大可能,耶倫講年底回到2%是有點官腔,但無論加息多少次,仍然是低水平,合理的息率對經濟前景是正面的。

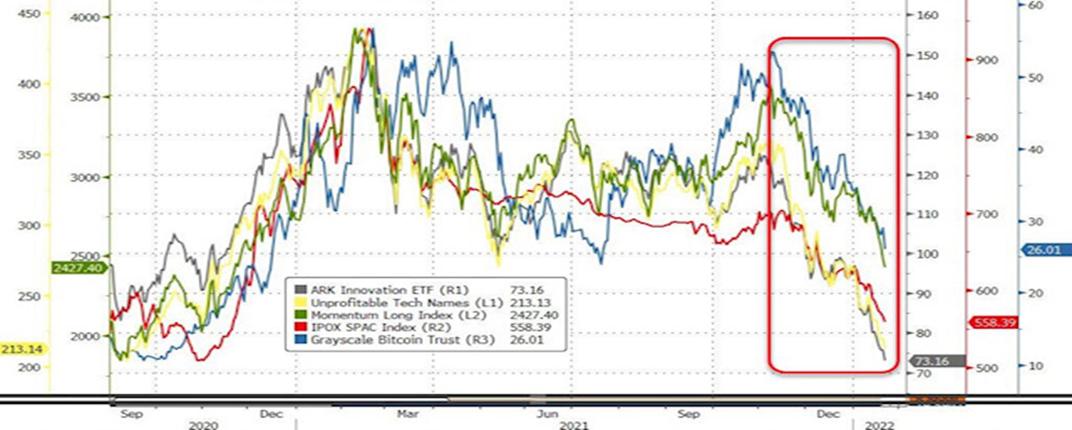

傳奇投資者Jeremy Grantham最近撰文警告股災臨近了。他提出四個泡沫:房地產、股市、債券和資源品。某程度上,我是同意,因為房地產和資源品確是有價格泡沫;股市方面,最明顯是crypto,meme 股和四線科幻股,後者其實已爆破了,Ark基金是最好的參考。中科股上年腰斬,但泡沫未除。今日你仍將crypto當神咁拜,便祝你好運啦。

電車股肯定是另一個泡沫,間間電車都講自己是天下無敵,有趣地看見投資者是多無知,傳統車廠被迫做電池車便大炒一翻。新進車廠艱苦求存又炒高,事實上,它們是等同千禧科網熱潮的混水摸魚。有人說Tesla 280倍市盈率肯定是泡沫,但請計算未來3年的盈利吧,人家說好未來數年每年出車50%增長速度。

作為一個價值投資者,在選擇一支股票時,首要是計算現價的TTM和3年後的市盈率。舉個例,現時台積電的TTM PE是31X,3年後估算是13X。市場是可以出現不理性的恐慌,假設真的大跌50%,即3年後的PE才6X。一間業務雄霸行業的企業,若不趁恐慌價入市,便真的不適合參與投資遊戲。

今次的調整其實是歷史重演,過去5年納指有兩次似樣的調整,分別是18年第4季的21%和20年疫情恐慌拋售。看過去5年圖,兩次都變得微不足道,因為企業盈利增長強勁。18年那次可以參考,大市亦是找宏觀與泡沫做借口,21%是絕對驚嚇,但大跌後令估值吸引,配合亮麗業績,納指可以迅速重拾升軌。

大型科技股甚至有實力跑贏指數,原因是它們都能夠在自有的業務,續領風騷。此情此景,別無替代。萬一這個大調整演變為股災,對價值投資者來說,更是千載難逢的建倉良機,畢菲特最期望是股災的來臨。假如閣下不幸18年第三季未摸頂入市,三個月跌超兩成,但五年後,計埋最近的調整,回報仍吸引。不過,對道聽途說的參與者,股災絕對是一塲惡夢,因為很多上市公司是混水摸魚,上年的中科股與現在的四線美科股是表表者,但實力科技股,市盈率不高,未來增長可算。

21Q4的業績是照妖鏡,TSMC和ASML交到數之外,前景亮麗,最近的下跌是beta。Netflix便顯露已到天花板,見光跌兩成不意外。未來兩周大型科企出成績表,非常有方向情。大家不要太著意短期紙上損失,堅持嚴守價值投資纪律才是王道。

[蔡光華,力高資產管理投資總監 [email protected]](香港證監會持牌人)

客戶持有台積電、蘋果、亞馬遜、微軟、Nvidia、ASML股票