美團

MEITUAN

股票代號:3690

市盈率:230倍

每股盈利:$0.97

市值:$14000億

業務類別:電子商貿

集團主席:王興

主要股東:騰訊控股有限公司(0700)(B類股份)(17.2%)

集團網址:http://about.meituan.com

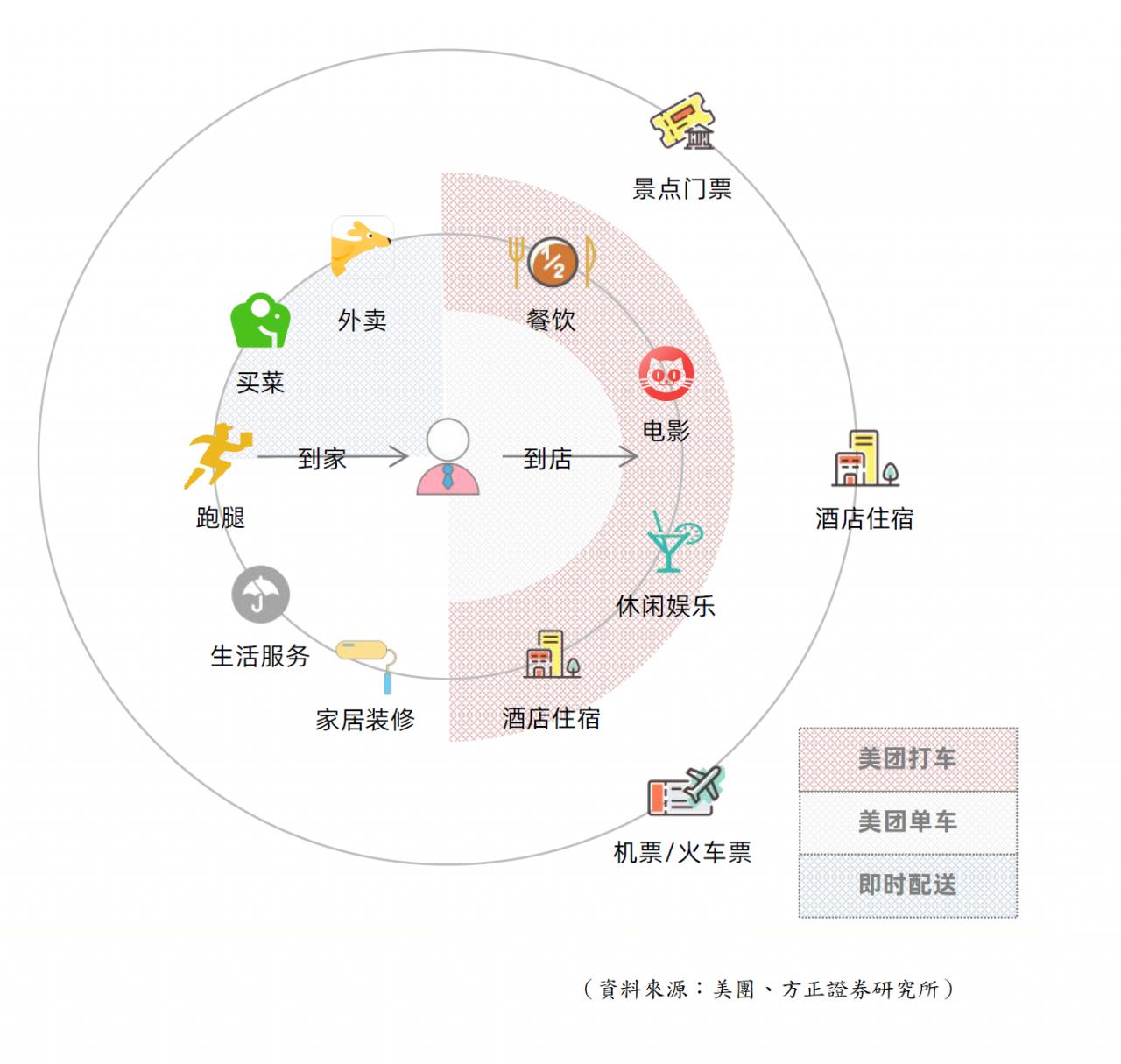

5年業績

年度:2016/2017/2018/2019/2020

收益(億人民幣):129/339/652/975/1150

毛利(億人民幣):59.4/122/151/323/341

盈利(億人民幣):-106/-189/-1150/22.4/47.1

每股盈利(港幣):-4.4/-14.8/-48.3/0.44/0.97

毛利率:45.7/36.0/23.2/33.1/29.7

--企業簡介--

美團是中國領先的生活服務電子商務平台,利用科技連接消費者和商家,提供服務以滿足人們日常有關食的需求,並進一步擴展至多種生活和旅遊服務。

雖然美團現時核心業務是外賣平台,但美團正不斷發展延伸業務,業務覆蓋餐飲、叫車、旅遊、新鮮購物等多個生活服務領域。美團外賣份額穩固,已經成為行業的龍頭。

--美團發展過程--

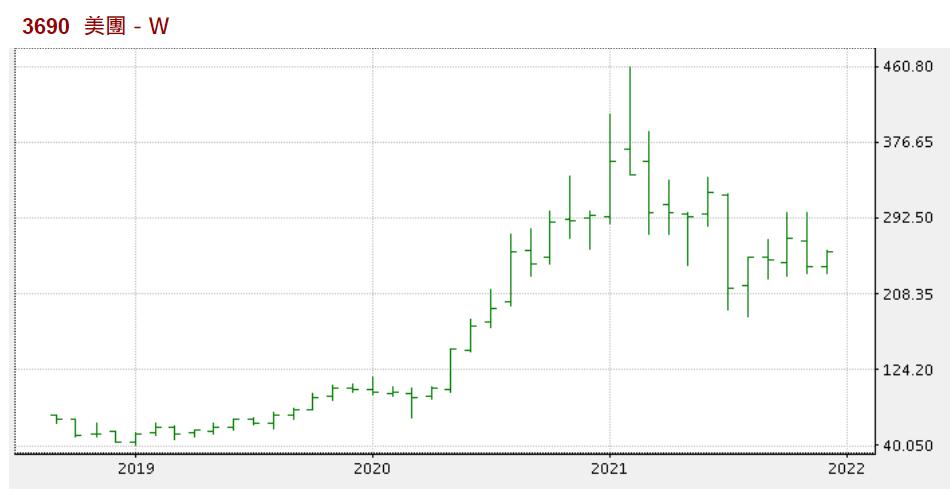

【圖1】--美團發展史

美團網站成立於2010年,當時在中國有大量團購網成立,由當時數千間,到絕大部分失敗收場,美團憑藉大企業支持及調整策略,轉營成功。

2012年,美團明確了發展策略,發展美團外賣、美團酒店、貓眼電影等業務,到2015年與大眾點評合併,開始確立了市場地位。之後,美團開始發展不同的延伸業務,目標是建立一個的生活化平台,美團更進軍社區電商,開發新鮮購物範疇,令美團業務除提供服務外,更涉及電商。

所謂的「平台」,就是指美團並不是產品的直接提供者,只是一個中間人,一個平台,為消費者提供資訊與商戶的選擇,又或提供一些商品的附加值(如將商戶的食品送到食客手上),同時,為商戶提供客戶。

財務數據方面,美團每年的營業額都有一定增長,始終所發展的市場處高增長階段,過往投資期處負現金流,到2019年才正式有正經營活動現金流。當業務有正現金流,企業就有更大條件去進行投資,開發新業務。

另外,2018年虧損是來自可轉換可贖回優先股之公允價值變動,產生1046億人民幣虧損,主要是一些會計及上市因素等問題,如果扣除相關因素,從經營層面,這企業當年財務數據並不算太差。

--企業營運模式--

可以將美團的業務,簡單分為三類:

--外賣平台

--旅遊相關

--其他新業務

三大業務是有關連的,因為美團利用外賣平台去建立客戶群,再延伸銷售到旅遊相關及新業務類別。

當投資者分析時,不能只集中外賣部分,因為美團正建立一個生活團的平台,投資者要同時分析新業務,及以一整體角度去分析。

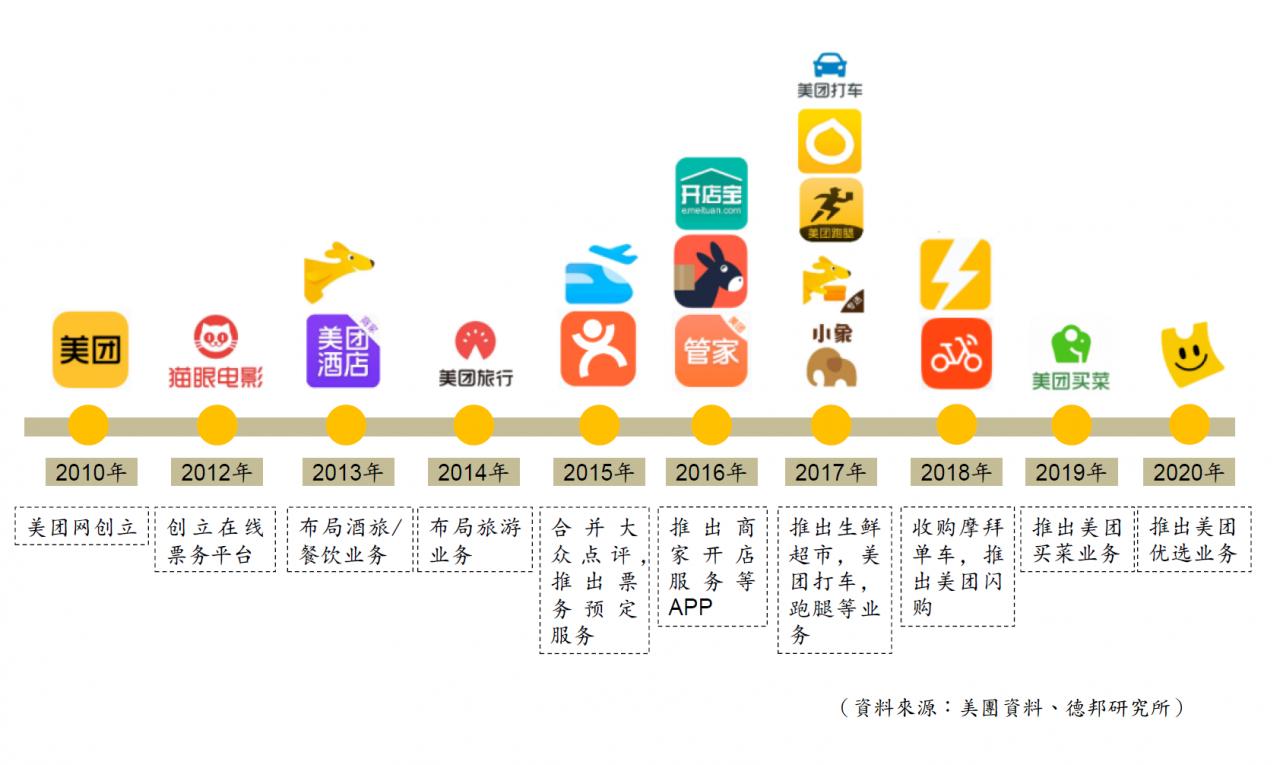

【圖2】--美團商業系統

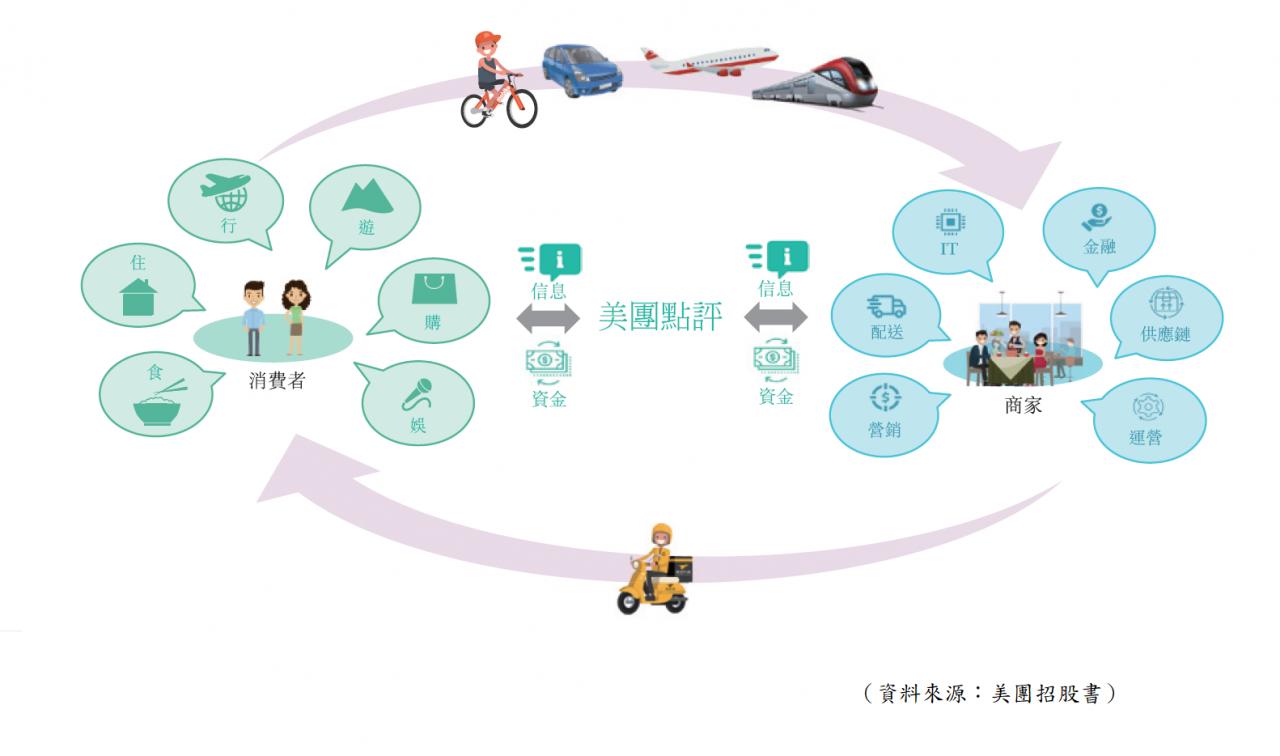

【圖3】--美團業務正建立生活圈

【圖2】是美團提供的資料,亦是美團將自己的定位,下面的箭咀,代表美團將商家的產品與服務,帶給消費者;至於上面的箭咀,代表美團將消費者帶給商家,例如旅遊、交通工具等。美團成為一個連繫的角色,將資訊提供給消費者,令消費者更方便及有效率去購買所需的產品,同時將客戶帶給商家。

【圖3】也同樣是這個概念,「到家」就是將產品送到消費者手,「到店」就是將消費者帶到商家,這就是美團的商業模式。美團先利用「到家」業務吸引消費者,再延伸銷售「到店」的業務,產生更大的商業價值,想建立【圖2】循環銷售模式的生活圈業務。

現時美團的三大業務:外賣、旅遊、新業務。外賣業務的收入貢獻最大,是現時美團的核心業務,雖然並不是高毛利的業務,但對美團有重要作用。因為外賣業務特點是流量高,客戶經常要使用其服務,不少客戶會重覆使用,建立了客戶的忠誠度,為美團建立了一個龐大的客戶群,會不斷使用平台。

建立了客戶群,就能為其他業務提供客戶,如各種「到店」服務,酒店及旅遊都是這類,賺錢能力較高,但客戶使用的頻密程度較餐飲外賣少,如果有穩定客戶,賺錢能力不差。

外賣業務保持增長,進一步提高賺錢能力,酒店旅遊等業務的發展,持續擴展新業務,加上將業務擴展至3、4線城市,這些因素都是美團的潛力所在。

--餐飲外賣是核心業務--

餐飲外賣主要包括餐廳烹製的即食餐的配送,按交易筆數計,美團是全球最大的餐飲外賣服務提供商,現時中國的外賣市場結構,由「美團」及「餓了麼」壟斷,合共市佔率超過九成半,美團的市佔率較高。由於已建立完善的品牌、運輸網絡、平台、客戶群,因此這兩間企業的壟斷局面,相信很難改變。因此,美團在外賣業務,已有相當的優勢,長遠只是怎樣有效將客量變成現金,以及怎樣輔助延伸業務的發展。

美團大部分的餐飲外賣交易,以移動應用美團、美團外賣及大眾點評獲得,其餘交易主要於騰訊的微信及QQ獲得。用戶確認GPS 定位配送地址後,頁面會顯示提供外賣服務的餐廳。

美團利用數據分析,為用戶匹配其消費及口味喜好的餐廳類別,給消費者能進一步篩選。由於美團已擁有大量的消費者及餐廳,能利用大數據作分析,做好「匹配」動作,令消費者得到最適合他的餐廳作選擇,正是美團的優勢。

美團運取自動派送系統,利用大數據技術人工智能等技術配對送員、商家、顧客位置,自動產生配送時間最短路線,進一步提高配送效率。

美團外賣業務的交易用戶數目,由2015年的約2億人,增至近年約5億人,交易筆數超過30億,可見增長快速。2020年的肺炎疫情,令美團的外賣業務高速增長,雖然之後疫情退卻令業務增長力減,但消費者已形成使用習慣,並不會令美團的優勢減少,但最高速增長期已過,這部分業務將進入中高速,及再進入中速增長期。

有幾個原因令美團在疫情退卻後仍擁有優勢,第一,美團設會員制度並不斷有推廣,令用戶產生持續使用習慣,第二,服務範圍進一步擴大,與更多商戶合作,令吸引力提升,第三,用戶使用的習慣,由過往較集中工作時間,到現時發展到任何時段,第四,知名度及網絡等已形成。

外賣業務仍有增長力,其中一個動力是來自三、四線城市,現時業務滲透率不足兩成,與一、二線城市四成滲透率仍有差距,美團現時正加強這部分的業務發展。

--酒店及旅遊相關--

外賣業務佔美團收入超過六成,而美團第二個業務部分,就是「到店、酒店及旅遊相關業務」,佔收入約兩成,雖然在2020年肺炎疫情,對這部分業務有影響,但投資者分析時,最重要是長遠的發展。

先解釋中國的酒店行業及美團從中產生的優勢,中國酒店市場高度分散,單幢類別酒店的數量比例,明顯超過美國。根據一些市場調整報告數據,按酒店零售金額計,五大連鎖酒店集團佔中國酒店市場份額約一成多,而美國則為兩成半。反映中國酒店行業,明顯比美國分散。

由於行業的分散,消費者更依靠網上平台,去尋找各種酒店資料。美團的平台提供酒店及旅遊預訂等資訊服務,根據調查機構艾瑞的資料,美團是中國第二大酒店預訂平台。

比起外賣業務,酒店旅遊業務的毛利高,根據美團提供資料,「餐飲外賣」的毛利率約15%-20%,而「到店、酒店及旅遊」的毛利率約85%-90%,可見酒店旅遊業務的賺錢能力較高。再加上酒店旅遊的潛力仍較大,只要進一步發展這業務,長遠能提供美團不差的盈利。

正如之前所說,外賣業務雖然不是特別好賺,但卻提供客源給其他業務。例如有超過八成的酒店預訂新增交易用戶,以及超過七成的其他生活服務新增交易用戶,都是來自餐飲外賣及到店餐飲這兩個業務。可見,美團現時正發展的,是一整體的生活化平台業務。

美團第三個業務部分,就是「新業務」,這部分的業務增長速度快,但仍未實現盈利,美團想發展成為一個生活服務平台,以餐飲外賣建立客戶群,再不斷向發展延伸業務,新業務包括美團買菜、美團優選等,美團管理層表示,會加大投入發展新業務,但短期仍會處於虧損狀態,因此財務數據仍較一般。

--外賣行業發展--

現時美團的核心業務仍是餐飲外賣,以下再就飲食及外賣行業作進一步分析。

中國餐飲行業市場十分龐大,現時已是一個數萬億的市場,加上中國人消費能力不斷提高,令行業保持增長(每年增長仍有約一成),自2020年疫情開始,中國的「互聯網+餐飲」市場發展加快,令餐飲外賣行業高速增長,就算疫情退卻仍能保持中至中高速增長。

外賣過往以工作需求較多,但近年已擴展到各年齡層及類別,以年輕人比例的增長較快,由於他們習慣上網,以及比上一代更貪方便,將成為業務增長動力,加上他們的收入長遠有增長力,消費力不斷提高,當這刻形成了外賣習慣,長遠能為美團建立理想的用戶群。因此,就算現時美團在外賣業務,經常提供優惠(例如學生優惠),賺錢能力不算強,但在長遠的角度,這策略都是值得的。

另一個因素令餐飲外賣行業長遠仍有增長,就是城市化。

城市化的地方生活節奏較急速,同時消費能力強,對美團這類生活平台的使用需求較大,以美團的外賣業務來說,一、二線城市的滲透率是三、四線城市的一倍。當中國不斷城市化,對美團的發展就會有利。

--行業競爭--

【圖4】--美團騎手

現時中國的外賣市場結構,由「美團」及「餓了麼」壟斷,合共市佔率超過九成半,美團的市佔率較高。

在消費者調查中,消費者最重視送餐效率和食物的安全,美團和餓了麽在這兩方面都各自己的策略,美團運用自動配餐系統,將騎手和最近的客戶之間進行配對,餓了麽甚至有無人機派送。

在食物安全上,美團採用「安心簽」,如果有人開動過「安心簽」就可無條件退貨,餓了麽則直播放食物製作過程,令客戶更安心。整體上,美團在消費者心中印象略比餓了麽好。

相信兩大龍頭的局面,暫時不會改變,始終兩大企業都建立了完善的品牌、平台、網絡、規模效益、客戶群,新競爭者要打入市場已很困難。之後的市場發展,只會是兩大企業市佔率各佔多少的問題,因此,暫時美團的優勢仍在,對手未能造成明顯的威脅。

--發展前景--

美團的三大業務,仍有增長力,企業潛力度仍在。

外賣業務,相信仍有中至中高速增長,雖然不是很賺錢的業務,但隨著進一步擴展市場,增加規模效益,提高賺錢能力,盈利情況將進一步改善,同時,將為另外其他業務提供客源。

酒店旅遊業務,隨著外賣業務進一步發展,加上美團進一步發展整個生活平台服務,再配合長遠中國的旅遊行業發展及人民消費力提高,這部分的賺錢能力會更加明顯。

新業務方面,美團不斷加大這方面的投入,想進一些強仍「生活圈平台」的定位,相信在中短期仍會處虧損狀態,較難確定甚麼時候才有盈利,在估值上亦存有較大的不確定性。不過,這是其中一個美團的潛力所在,因為不少新開發的業務都處高增長,只是較難量化價值。

由於美團的業務環環緊扣,只要當中的優勢仍在,長遠企業的發展仍是正面。現時,美團在不少業務都有一定品牌,同時,沒有任何單一競爭對手,象美團一樣提供多類生活服務,只要美團更完善建立「整個平台及連繫」,將會進一步強化業務優勢。

--風險因素--

雖說美團擁有一定的優質,但都有一定的風險,投資者都要明白這點。

1)業務較新興。美團在外賣業務地位,已很穩固,但始終是較新興的行業,不能保證將來是否出現一種新的平台、新的外賣模式。

2)新業務發展存有未知數。現時美團不少新業務,都處於虧損狀態,最終能否帶來盈利,何時才有盈利,都有未知數。若果新業務發展不成功,美團的前景、估值、增長力都會有不利影響。

3)行業競爭。在外賣業務,美團與餓了麼處龍頭狀態,兩者都嘗試搶佔對手的市場,兩者都試過有食品衛生醜聞,影響品牌,如果其中一方再有嚴重影響品牌的事件,另一方就會搶佔市場。

另外,兩大龍頭有時為搶市場而推出大量優惠,影響賺錢能力,餓了麼有阿里爸爸作為後台,如果要打價格戰,資金不成問題,而美團已經有相當的實力,因此,如果真的出現價格戰等情況,對兩方都不利。

4)增長放緩。市場預期美團仍有一定的增長力,如果增長力減弱,估值會修正,股價就會受壓。另一方面,美團現時的發展,例如新業務的投資,都建基於管理層假設美團各業務都有一定的增長,如果最後增長不及預期,發展計劃就會打亂。

5)政策風險。2021年,中國政府對多個行業收緊監管,並指美團利用市場支配地位,通過多方式促使商家簽訂獨家合作協議、實施「二選一」行為,對美團處以罰款34億元,金額為美團2020年境內銷售收入的3%。

雖然美團其後表示「積極配合」,但近年,中國政府持續對多個行業收緊監管,不排除將來會有新政策出台,會影響企業將來的盈利能力。對投資者而言,政治及政策風險是較難預測的一環,始終存有較大的不確定性。

雖然美團過往面對的政策,未算對核心優勢造成影響,但「可能會推出的政策」始終是一大風險,這是投資者較難預測,同時有較大不確定性的因素。

--企業估值計算--

這企業在估值上較困難,令股價上落較大,這點投資者都要注意。

由於美團有不同業務,當投資者進行估值時,可以運用分部加總估值法(Sum Of The Parts Valuation),計算方法就是將各業務,用不同的估值方法各自計算,然後將所有價值相加。

美團業務,可簡單分為三類:「外賣平台」、「旅遊酒店及到店」、「其他新業務」。

現時全球很多外賣平台企業,仍處於盈利不足甚至虧損狀態,因此,這部分如果以盈利作估值的核心,未必能全面反映企業價值,例如市盈率估值法,作用就只是一般,又或投資者要推算一個多年後,較為有代表性的盈利數字。

因此,投資者可以用另一種估值方法,就是市銷率,全球外賣平台大企業的行業市銷售,近年平均處5倍-10倍,美團在2019年的餐飲外賣交易金額約3900億,餐飲外賣營業額約550億;2020年相關交易金額4900億及營業額為660億,由於2019年美團的生意模式開始突破了負現金流狀態,因此以這年開始分析。

若果以上述數據為基礎,再考慮市場將以中高速增長,然後再轉為中速,推算美團2025年的外賣交易金額約8000億-10000億,對應營業額約1080億-1350億。若果以5倍-10倍的平均數為基礎,再從少少保守估值,可以用7倍市銷率作推算,對應估值為7560億-9450億。

投資者有三點要注意,第一,上述數據有一定的預測成份,時間愈長的預測,愈不準確。第二,上述以2025年作基礎推算估值,因此較準確的做法,要將上述的估值,折現成為現時的價值,所以上述數據只是一個參考數。第三,其實這點我都有在股票班講述,以市銷率計算出來的估值,投資者不能完全相信,因為這個計算方法的基礎,以銷售情況作核心,而這類企業一般都是較新興的行業,生意模式有可能仍有變數,營業額能轉化成多少現金,往往會因時間而改變。

至於第二部分,就是「旅遊酒店及到店」。從美團的財務數據分析,「外賣業務」的營業額是「旅遊酒店及到店」的數倍,但經營溢利金額反而是「旅遊酒店及到店」明顯高,反映「旅遊酒店及到店」的賺錢能力較強,盈利較為實在,因此,投資者進行估值時,這部分以「盈利」作基礎去估值,代表性會較高。

先估計2025年的這部分的營業額,毛利率及各成本百份比等因素,預測2025年這業務的盈利,大約為250億-350億,推算較有代表性的行業市盈率約20倍-25倍,以22.5倍作基礎,計算出這部分的業務價值為5600億-7900億。

至於美團第三部分,「其他新業務」,由於仍處負現金流狀態,業務處較高增長,加上業務較新興及存有較大的不確定性,估值較為困難。雖然都可以用市銷率作為參考,但由於這刻佔美團的營業額仍不多、負現金流、變數較大,因此,最保守的做法,就是這刻假設這部分的價值為「零」。

分部加總估值法,就是將各業務部分的估值相加,就是整間美團的總估值,將上述三部分相加,就是13160億-17350億。再除以已發行股數約59億股,每股計算出來的合理價值就是223-294人民幣,約等如港幣$260-$350。如果轉為今天的價值,約$150-$220。

大家要留意四點,第一,這是以2025年數據為基礎,當中較多不確定因素,因為愈後期的數愈不準。

第二,新業務部分,上述計算假設價值為零,因此當這部分產生較具體的價值,美團價值都應該調整。

第三,當大環境改變,例如政策風險,市場結構改變,賺錢能力改變,企業價值都會調整。

第四,由於上述估值有不少預測成份,因此,估值只是參考,投資者要按最新的經營環境及財務數據,去作出調整。

--投資策略--

整體來說,美團擁有一定的優勢,建立了一套不差的商業系統,加上處於仍有增長的市場,因此有一定質素。美團現時建立的生活化平台,仍要時間等其發展得更好,長遠發展力仍在。

但上述所講的風險因素,例如監管與增長放緩的風險,成為了美團潛在的風險,投資者要明白這點。

另外,美團過往股價波動都大,同時有不少時間都處貴的水平,加上上述估值都只是一個參考數,因此投資者要明白股價方面的風險。

上述計出的$150-$220,如果再考慮新業務的一些估值,就會將這個估值再調高少少,現時美團的股價,大致處於合理區中間至中上這類位置(但始終,這股估值難,存有一定的不確定性)。

投資者較好的策略,就是控制注碼,不建議一次過大注投資,可以以小注,慢慢分注的模式進行,就能有效減少一次過在高位買入的風險。投資後要明白短期股價可以有較大上落(特別是監管風險),要耐心持有,等企業成長。

(本人為證券業持牌人士,未持有上述股票)