上周美国公布了12月消费者物价指数(CPI),月涨幅0.3%,年涨幅3.4%,高于市场预期的0.2%和3.2%。去除食品和能源价格,12月核心CPI涨幅0.3%,年涨幅3.9%,高于市场预期的0.3%和3.8%。上涨最多的是住房成本,12月涨幅0.5%,占核心CPI涨幅的一半以上。这样的数据无疑让美联储3月份能否减息的问题变得更为复杂,也在提醒投资者美国的通胀风险虽然在下降,并没有完全消失,因此我们必须时刻警惕。

美国通胀报告虽然不太令人满意,铀矿公司的股票上周却又一次给我们带来了惊喜。我们投资建议中的__Cameco__ (CCJ) 上周五一度涨幅高达9.7%,终盘涨幅也接近7%,周涨幅则超过18%。全球最大的铀生产商-哈萨克斯坦国有的 Kazatomprom公司上周表示由于获取生产所需的硫酸供应非常困难,加上新开发的矿山建设施工进度拖后,可能不得不削减2024年的生产计划,甚至2025年的生产计划也可能受到影响。

哈萨克斯坦的铀产量大约相当于全球矿产量的20%。削减产量的消息公布之后,市场非常担心其他铀矿公司无法弥补Kazatomprom可能造成的产量空缺,现货铀价大幅上涨,创下了16年来的高点。

现在我们暂且不谈核能发电的前景如何,只看现有核电站需求基础上的供应。事实上,对全球铀供应的担心已经持续了一段时间,去年俄乌战争之后美国国会提议立法从2028年开始禁止从俄罗斯进口铀,俄罗斯则威胁提前停止向美国出口。美国能源部上周早些时候向铀生产商征求建议,希望这些公司开始生产更多高含量低浓缩铀以确保美国核电站的供应链。Kazatomprom的公告只是更加凸显了全球铀供应链的脆弱现状,给现货铀价火上浇油而已。从2021年初以来,现货铀市场价格已上涨两倍,并于上周突破了每磅100美元。

作为一家加拿大公司,Cameco(CCJ) 将有很大机会受益于美国国内的法规和政策。目前,一些美国电力公司都通过长期协议从国外进口铀。根据统计,美国大约 90 座商业核电站使用的浓缩铀中约有三分之一是从俄罗斯进口的。如果针对俄罗斯的禁令开始实施,美国电力公司必须在更加安全可靠的国家和地区寻找替代产品,加拿大对它们来讲会是最好的选择。

当然,我们看好核能和Cameco(CCJ)的同时,也意识到Cameco(CCJ)的估值已经非常昂贵了。从22年7月我们建议买入以来,Cameco的股价已经上涨了130%,当前市盈率高达109倍以上,远期市盈率也接近30倍。同期,其他铀矿公司的估值也都飞升。因此,我们并不建议大家现在马上去追买。另一方面,铀市场的特殊性也决定这一次的牛市很可能还会继续。

与其他大宗矿产品和矿业公司相同,铀和铀矿公司的周期性也非常强。同时,由于铀产量集中在少数几家大公司手里,更加强了其周期的波动性。从1990年代初期到现在的30多年里,铀市场最大的牛市是在2003年6月到2007年6月,历时四年,铀现货价格从每磅10.9美元上升到创纪录的每磅140美元,涨幅高达1,184%,同期Cameco(CCJ)的股价也上涨了10倍。2010年5月到2011年1月,铀市场曾出现了一个短暂的小牛市,铀现货价格和Cameco(CCJ)的股价涨幅都在80%左右。从过去30多年来这两次牛市,我们可以看到铀市场的快速上涨是有先例的。

这一次的牛市如果从2021年2月开始算起到现在已经接近3年时间,期间铀现货价格经历两次上涨比较快的时期:2021年下半年到2022年3月和去年下半年到现在,价格总体涨幅226%,同期Cameco(CCJ)的股价涨幅超过250%。鉴于各方面的因素考虑,我们认为这一次牛市尚未结束,至于是否能达到2003-2007年那一次大牛市的涨幅很难说。由于之前我们已经收回了投资,现在可以比较放松地等待更多好戏上场了。

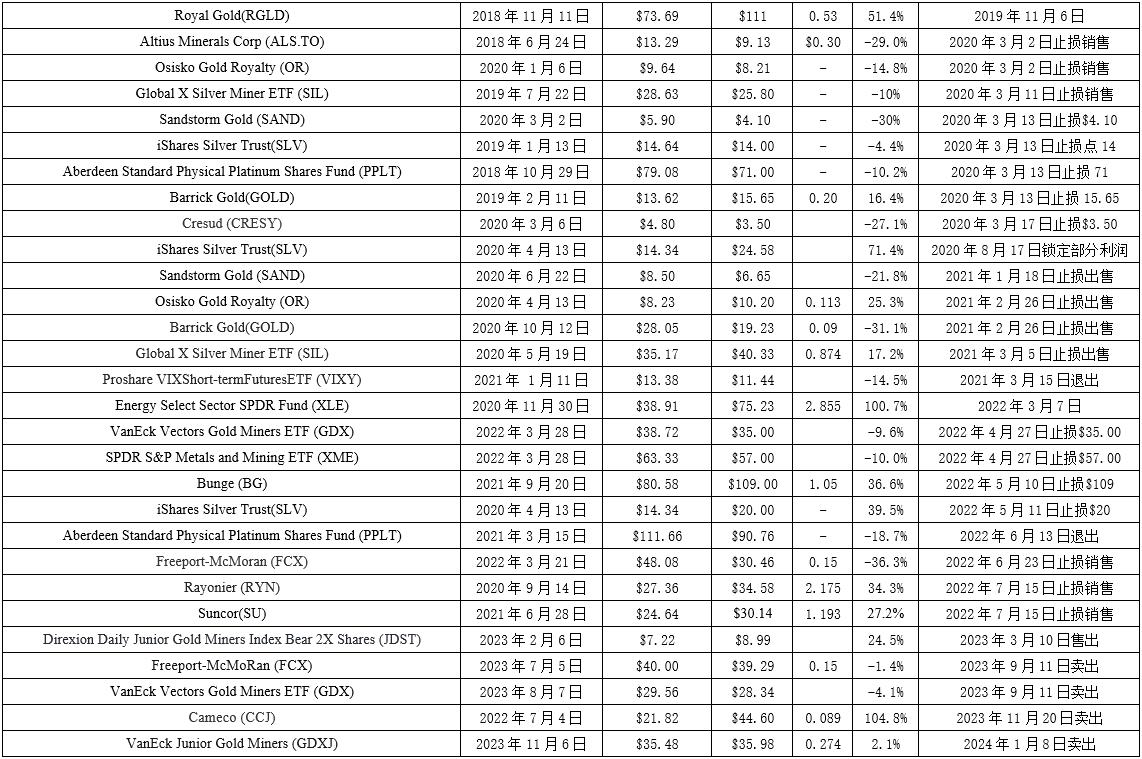

目前投资推荐:

已经出售的投资