上周美国公布了2月份的消费者物价指数(CPI)环比上涨0.4%,符合市场预期,但高于1月的涨幅0.3%;同比上涨3.2%,高于市场预期。核心CPI环比上涨0.4%,同比则上涨了3.8%,都高于市场预期。其中食品价格基本与前一个月持平,住房价格再次上涨0.4%,能源价格则猛涨2.3%,是CPI涨幅超过预期的主要推手。仅能源和住房价格的涨幅就占据了CPI涨幅的60%。

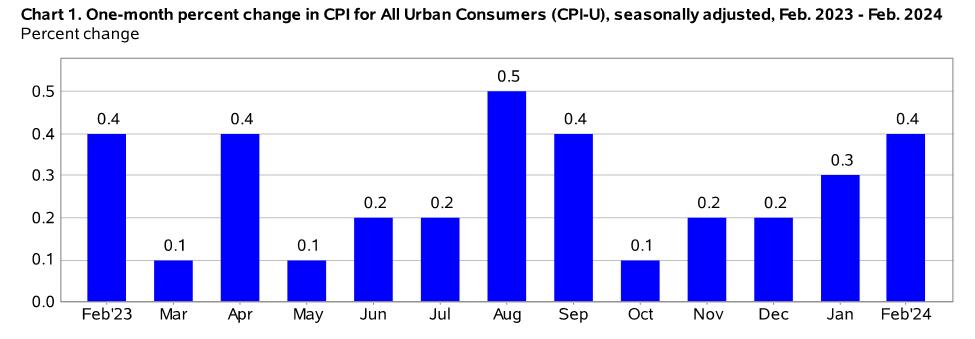

2月份CPI数据说明虽然通胀已经远低于2022年中期的最高水平,仍然离美联储设置的每年2%目标有相当的距离。下图显示了从2023年2月到今年2月的过去13个月中美国每月CPI的变化。我们可以看到从去年8月之后,美国CPI确实下降了不少。但是,最近3个月以来美国CPI似乎又开始回升。现在最关键的就是能源和住房价格,能源价格有太多不可控因素,很难预测;住房价格的上涨则必须先得到控制,否则通胀重启的风险并没有消除,美联储也很难对通胀已经被控制有足够“信心”,减息的计划有可能被不断推后。

从上周美国股市的情况看,投资者似乎已经不太在乎通胀的风险了,即使高出市场预期的2月CPI数据公布之后S&P500指数和纳斯达克指数两大指数都比较坚挺,甚至还上涨了一些。相比仅在不久之前,每个月CPI的微小提升都会带来股市下跌。

市场的行为已经发生了变化,这些变化在告诉我们一些信息。

现在投资者已经相信美联储将在今年某个时间点减息。虽然期货市场显示5月美联储维持目前利息水平的概率高达90%,6月份不减息的概率也在提高,通胀在很多投资者心中已经是过去时,即使5月、6月不减息,下半年也会减的,而美联储只要减息对美国股市就是利好。

而且,预期年内减息并不是唯一的利好。即使没有减息,美国GDP增长仍然超过3%,失业率还不到4%,接近50年来的历史低点。况且今年是总统竞选年,从1937年至今,S&P 500指数在竞选年的平均回报率大约10%,历史表现一向是不错的。

基于这样的市场表现,我们必须承认美国股市仍然处于牛市。目前,纽交所交易的股票中,股价高于其200天移动均线的股票仍然占大约60%。个人投资者现在还有17%的投资资产放在现金上。历史上,在股市达到泡沫状态的时候通常个人投资者手中的现金比例会下降到15%以下,因为大家都相信股市会继续上涨,把越来越多的钱放到股市上。

当然,市场上也有一些值得注意的警告信号: 虽然短期国债收益率基本持平甚至轻微下降,一年期以上的国债收益率本月以来都在上涨,10年期国债收益率仅上一周就上涨了5.2%。也就是说与个人投资者更活跃的股市看法不同,以机构投资者为主的债券市场认为美国长期利率会上涨,通胀风险似乎并未完全消除。

另外,股市内部也有些变化。比如,一直领涨市场的以NVIDIA为代表的半导体行业ETF – The VanEck Semiconductor Fund(SMH)在前一周创下高点之后上周并没有领涨S&P500。

我们承认牛市尚未结束,并不意味着股市会一直上涨。我们仍然认为股市近期会有一波比较明显的调整,整体波动会加大,因此我还是建议大家利用股市上涨的机会增加持有ProShare VIX Short-Term Futures ETF(VIXY)。本周二和周三美联储将召开3月份的FOMC 会议,我们现在需要耐心观察,静待市场给我们更多提示。

目前投资推荐:

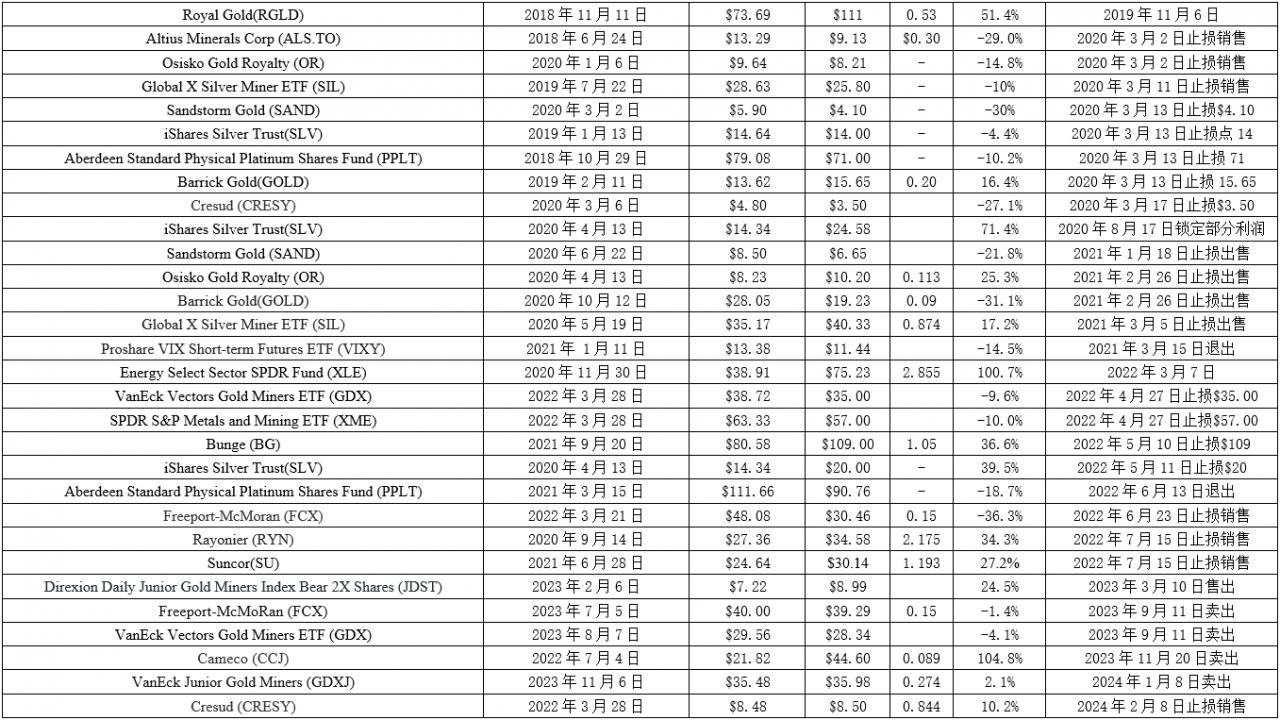

已经出售的投资