上周公布的数据显示美国9月CPI同比上涨3.7%,与8月持平,超过预期的3.6%,环比增速较上月的0.6%放缓至0.4%,仍超过预期的0.3%。剔除食品和能源成本的核心CPI,从8月的4.3%降至4.1%,为近两年来的最小涨幅,但仍高于4%,远高于美联储2%的目标水平,环比增速与上月持平,维持在0.3%,也与预期持平。造成核心CPI居高不下的最重要因素是住房价格同比增长了7.2%,占总增长的70%以上。

在CPI公布的前一天,美国公布了9月PPI同比增长2.2%,大超预期的1.6%,连续第三个月超预期上涨,为2023年4月以来最大的同比增幅。剔除食品和能源后的9月核心PPI同比增长2.7%,超过预期的2.3%和8月的2.2%。

从美国9月CPI和PPI数据来看,通胀还是相当顽固,年内美联储下一步如何行动被再次划上问号。另外,俄乌战争尚未结束,新的地缘政治危机却再次爆发,以色利和哈马斯之间的冲突给世界带来了巨大的不确定性,让刚刚有所喘息的原油价格和美元指数再次回升。国际黄金价格更是飙升,美元黄金期货一周内涨幅超过6%,仅周五一天就上涨了近77美元。祝贺那些听从我们过去两周的建议利用低点买入黄金和黄金公司的朋友。对于那些还在等待机会的朋友,现在也还不晚。未来两周我们很可能会根据情况再建议增加一些短期交易头寸。

下面我们继续前两周的话题探讨__Cheniere的具体业务和财务状况。__

首先值得一提的是最近中东的乱局再次说明位于相对安全的国家和地区的大宗产品资源多么重要。Cheniere所持有的资产和其运营完全符合这一特点,其股票上周的涨幅超过了8%,目前的估值可能已经过高了。但是,如果中东地缘政治问题继续恶化威胁到欧洲和亚洲冬天的天然气供应,Cheniere的股票则有可能估值太低了。我们建议大家可以开始少量买入,并继续观察未来几周内的情况,不用过于着急追投。

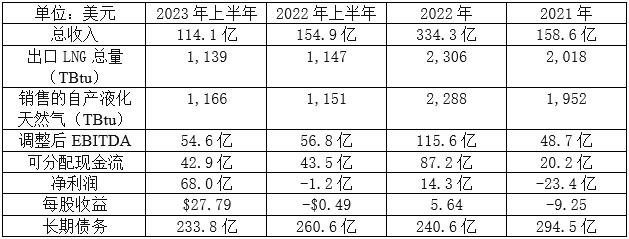

Cheniere11月2日将公布其今年第三季度财报,所以我们今天先看一下其2022年和今年上半年的情况:

对于Cheniere来讲,2022年是特殊的一年。其2022年总收入在2021年基础上翻了一番有余,利润更是迅速膨胀,调整后EBITDA和可分配现金流分别上升了137%和330%,都创下了公司历史记录。这主要得益于年初的俄乌战争造成俄罗斯输往欧洲的天然气大幅下降,欧洲市场对天然气供应和库存产生恐慌。之后6月份美国Freeport液化天然气工厂因事故停产和9月份北溪1号和北溪2号天然气管道爆炸更是加重了恐慌情绪。欧州多国要求地下气库必须在冬天之前装满。加上高昂的煤炭价格、核电站和水电站发电量都同时下降,欧洲的液化天然气价格被推上高峰。去年荷兰TTF月清算价格平均为$40.9/MMbtu,高出2021年月平均价格184%。因为亚洲和欧洲市场竞相争夺货源,东亚JKM月清算价格也上涨了128%到$34.2/MMBtu。美国的液化天然气生产商的业务因此上了一个新台阶。

进入2023年,全球液化天然气价格和美国Henry Hub天然气价格都出现大幅下跌。虽然Cheniere今年上半年出口LNG总量和销售的自产液化天然气总量与去年同期相比并没有下降太多,但是其总收入下降了26%。值得高兴的是Cheniere的利润与去年同期相比并没有下降太多,净利润和每股收益更是远远超过去年同期的表现,主要得益于计入成本的衍生产品合同价值的变化从2022年上半年的44亿亏损到2023年同期的54亿盈利。

在今年的前6个月里,Cheniere还减少了2亿美元长期债务,花3.37亿回购了230万股份,支付了每股$0.79的红利。6月底,Cheniere账上现金45亿美元,加上受限制的现金6.4亿和信用额度75亿美元,公司流动性总和接近127亿美元。

从各方面情况来看,Cheniere都是在一个成长行业中财务比较稳定的一家公司,未来可期。下周我们会重点关注一下其估值,这是决定我们什么时候买入的关键。

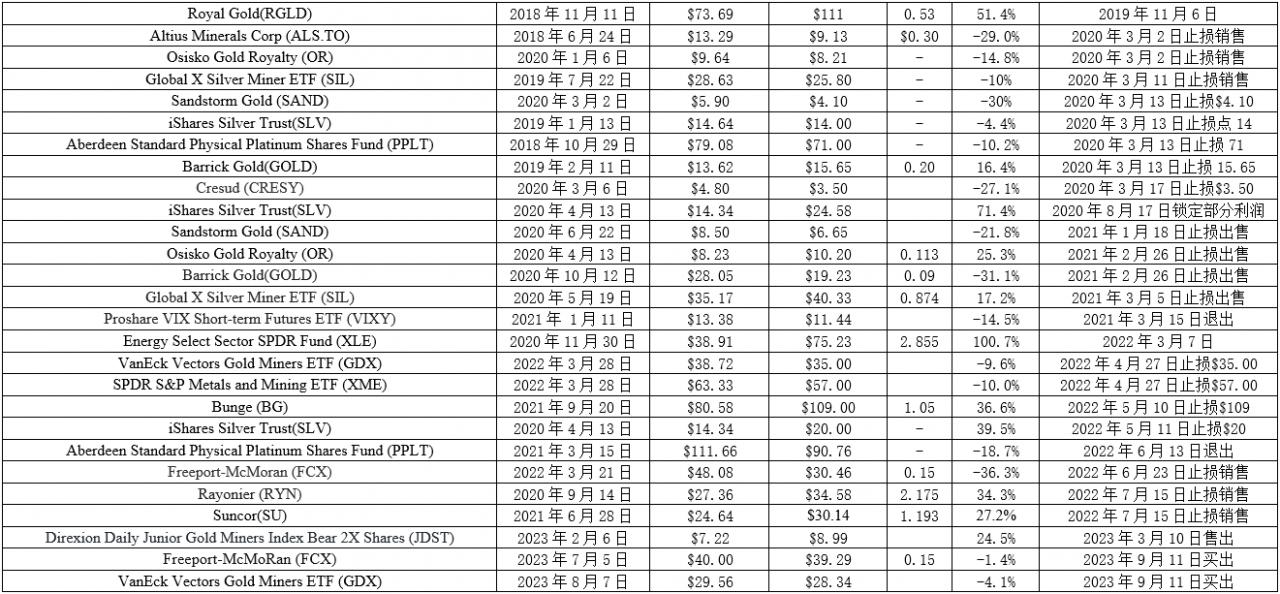

目前投资推荐:

已经出售的投资