2023年已经过半。在对美国经济的一片担忧声中,上半年标准普尔500指数上涨了16%,纳斯达克指数的涨幅更是超过了30%,一些2022年跌幅最大的高科技股票成为了2023年最大的赢家。美国就业市场仍然强劲,失业率继续保持在历史低点附近。高通胀也在逐步减速。美国经济形势看起来依然相当不错。

另一方面,我们过去曾经提到过很多次的一个经济衰退预测指标-2年和10年期国债收益率曲线早已提出警示多时。历史上通常每一次2年和10年期国债收益率曲线出现倒挂,即2年期国债收益率高于10年期国债收益率,随之而来的经济衰退一般出现在6-24个月内。这样的情况在1978年之后一共出现过6次(不包括当前这一次),每一次都非常准确地预测了经济衰退。从2022年7月5日开始,美国2年和10年期国债收益率曲线开始出现倒挂,上个月底美国2年期国债收益率4.94%,10年期国债收益率3.86%,是1981年来倒挂最为严重的。而美联储更喜欢的预测指标-3个月和10年期国债收益率则出现了历史上最为严重的倒挂,收益率差高达1.57%。

到目前为止,不断被预测的美国经济衰退仍然迟迟未到。那么收益率曲线倒挂预测经济衰退还灵吗?下半年美国会不会“正式”进入经济衰退?

经济衰退最终是不可避免的,严重程度和时间则要看美联储未来一段的加息幅度和进程。之前很多人期待美联储将在今年下半年减息,现在看来是对这一轮通胀周期理解有误。我以前讲过这一轮通胀周期似乎更像1970年代,因此美联储很可能无法像1980年代到2020年代的几个通胀周期那样在经济出现衰退迹象后马上转身开始减息,因为通胀水平仍然远高于美联储的目标。

当美联储将通胀目标设为2%的时候,他们通常使用的是核心个人消费支出指数(PCE)。最新的5月份数据显示过去六个月的PCE大约上涨4.6%,而去年2月该指数最高达到5.4%。这意味着在经过15个月激进加息之后PCE指数只下降了0.8%。按这样的速度,到2024年中PCE可能还会在4%,到2025年下半年才会低于3%,2027年才会最终到2%以下。当然,美联储的预期比这个速度更快一些。这些都只是可能性,并不一定是准确的预测。但是通胀在短期内不会回到2%应该是比较准确的描述。这一可能性正在开始为市场所逐步接受,这意味着美联储还会为达到其通胀目标而继续加息。

但是,如果真的出现经济严重衰退和失业率大涨,政治压力将不允许美联储继续加息或者保持利率不变,他们很可能将不得不提高通胀目标。当这样的情况发生时,我们将不得不在未来十年面对更高的通胀,1970年代也就再次降临。

如果按照上面的剧本,美国股市在下半年还很有可能上涨。我们希望利用最近的市场调整增加投资,上周推荐的__Freeport-McMoRan (FCX)前几天股价出现了下跌,我们并不担心,建议大家利用这个机会逐步加仓。___

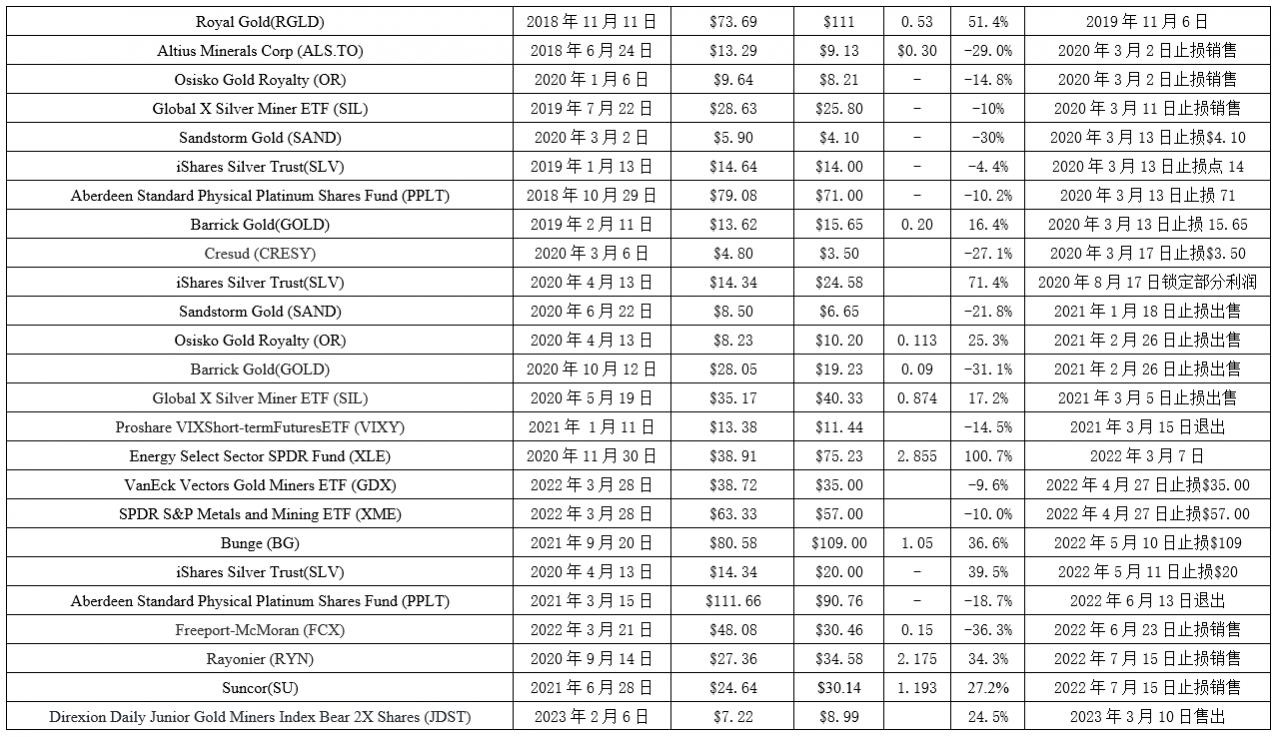

目前投资推荐:

已经出售的投资