巴菲特的老朋友和合作伙伴查理·芒格走了,还有一个月他就满100岁了。

关注投资的朋友大概很少有还没听说过巴菲特的,但是未必都知道查理·芒格或者只知他作为巴菲特的合作伙伴被媒体经常提起。他很低调,似乎比巴菲特更神秘,在公众场合经常沉默寡言,言简意赅,但是巴菲特多年来却无数次地将Berkshire的成功归功于芒格。1988年的时候,巴菲特就曾说过“查理极大地塑造了我……天哪,如果我只听本·格雷厄姆的话,我应该会变得更穷”。

本·格雷厄姆是巴菲特的老师,享有“价值投资之父”的美誉。他的《聪明的投资者》和《证券分析》两本书可以说是价值投资者的圣经,巴菲特的投资理念最初就来源于格雷厄姆。但是芒格帮助他成为了今天的巴菲特。巴菲特在芒格去世之后的声明中表示“如果没有查理·芒格的灵感、智慧和参与,Berkshire就不可能发展到现在的地位。”这应该是对芒格的贡献最真诚的肯定了。

那么芒格的策略和巴菲特最初对价值投资的理解到底有什么不同呢?

巴菲特曾经谈到芒格教会了他“忘掉用低价购买不错的企业,代以用合理的价格购买优秀的企业”。简单来说,芒格的策略是用合理的价格购买优异的企业,而巴菲特最早从格雷厄姆那里学到的是用廉价购买还不错但面临一些困境的企业。

仔细想一想,同是价值投资,这一点点不同实际上是巨大的理念和策略差别。对于一个真正意义的长期投资者来讲,终极目标应该是投资跟企业一起不断地成长,无论经济和市场条件好坏。事实上,只有最优秀的企业才有可能做到持续成长。而最优秀的企业其实很少会被贱卖,过于追求廉价往往会丢失机会。如果把一个真正优秀企业的买入价放到十年甚至更长的时间来看,往往并没有那么重要了,当然前提是你不能在泡沫最大的时候买入。因此,投资一个真正优秀的企业,会跟企业一起成长,未来回报的叠加潜力是无穷的。相对而言,一个算不上优秀、只是还不错的企业,即使因为暂时的困境被贱卖,投资者挣到的钱更多是因重新估值而得到的有限回报,长期的成长潜力却远远无法与真正优秀的企业相提并论。

Berkshire一些最成功的投资都应该归功于投资真正优秀企业的理念,从芒格说服巴菲特1972年投资了See's 糖果公司到前些年投资中国电池和电动车企业比亚迪都是这一理念的实践。虽然巴菲特有时还会瞅准机会出手以低价买入陷入困境的公司以期获得盈利,但是Berkshire更多专注于高质量、优异但定价不太高的企业。

芒格不仅是一个非常成功的投资者,更在其漫长的人生中面对无数次艰难的考验,因此他积累了很多人生智慧,也很值得大家去倾听和思考。他曾参加美国空军,毕业于哈佛大学法学院,从律师转换职业到投资管理,离过婚之后再婚,像巴菲特一样在同一栋老房子里生活了70年,在他50多岁的时候因为手术失败还造成左眼永久失明……《穷查理宝典》收录了芒格的很多讲话,非常值得一读。今天在这里分享几个我比较喜欢的他的语录作为对他的纪念吧!

关于终生学习:

“我经常看到那些在生活中崛起的人并不是最聪明的,有时甚至不是最勤奋的,但他们是学习机器。他们每天晚上睡觉时都比起床时更聪明一点”

关于婚姻:

“我认为生活是一系列的机会成本。你知道,你必须跟那个你能找到且愿意跟你的最好的人结婚。投资是一个大致相同的过程。”

关于投资

“很多高智商的人都是糟糕的投资者,因为他们的脾气很糟糕。这就是为什么我们说拥有某种性格比大脑更重要。你需要控制原始的非理性情绪。你需要耐心和纪律,以及承受损失和处于逆境而不发疯的能力。你需要有一种能力,不被极端的成功逼疯。”

“投资任何傻瓜都能经营的企业,因为有一天会有傻瓜去经营的。如果企业不能忍受一点点管理不善,那它就不是什么好企业。”

总结起来,成功“就是这么简单。 你花的钱少于你赚的钱。 精明地投资,避免有毒的人和有毒的活动,并尝试一生不断学习等等。因为你更喜欢那样的生活,做很多延迟满足。如果你做了所有这些事情,你几乎肯定会成功。如果你不这样做,你将需要很多运气。”

实际上,巴菲特和芒格的理念并不复杂,只是因为年复一年日复一日的积累才造就了他们的成功。他们两个人确实是一生都在践行这样的理念:努力工作,终生学习和成长获得“世界通行的智慧”(Worldly Wisdom),高度诚信,养成良好习惯,跟对的人结婚并维护好自己的人际关系。

谈完芒格的智慧,我们再回来看看上周美国商务部报告显示10月份个人消费支出PCE价格指数与9月份相比没有变化,9月份则上涨了0.4%。与去年同期相比,10月份PCE价格指数上涨3%,也低于9月份的3.4%,为2年半以来最低的通胀率。扣除食品和能源的核心PCE价格指数的涨幅也下降了,同比上涨3.5%,低于9月份的3.7%。PCE是美联储看重的通胀指标,因此市场也都极其关注其变化趋势。

与此同时,美国的就业市场也开始出现更多冷却的迹象。每周新失业申请增加了7,000到21.8万,持续失业申请更是猛涨8.6万到192.7万。目前美国已经进入零售行业一年中最忙的假日季节,公开招聘的季节性工作机会到目前为止是2013年以来最少的,远远低于2018年到2021年的数字。领英的报告甚至显示季节性工作机会比去年7月到10月的同期下降了50%。

正是因为PCE价格指数和就业市场都释放出经济放缓的迹象,市场更加坚定地认为美联储已经不再可能加息,甚至明年上半年还需要减息。即使上周五美联储主席鲍威尔再次声明他对目前紧缩的货币政策能否将通胀拉到2%仍然没有信心,市场对他的言论似乎已经毫不在意,CME Fedwatch Tool现在显示市场认为美联储在明年第一季度有超过50%的机率需要减息。

在这样的背景之下,黄金期货价格以冲上2,000美元结束了11月份,12月1日上周五结束的时候2月份黄金期货价格则达到了创纪录的2,091.70,一周涨幅接近4.5%。金价上一次最高纪录是在2020年8月创下的2,089.20美元。下两周金价有可能再次调整,但是我们认为这次调整会是短浅的,金价未来两个月仍有上涨的空间。

另外,我们投资建议中的两家公司上周分得红利:11月初黄金矿业公司Barrick(GOLD) 就宣布了股东到月底将得到季度分红每股10美分,这样其预期红利率达到2.26%。铀生产商和核能企业Cameco(CCJ) 也在10月底宣布股东11月底将得到年度红利每股0.12加元,即8.8美分,当前红利率为0.19%。

目前投资推荐:

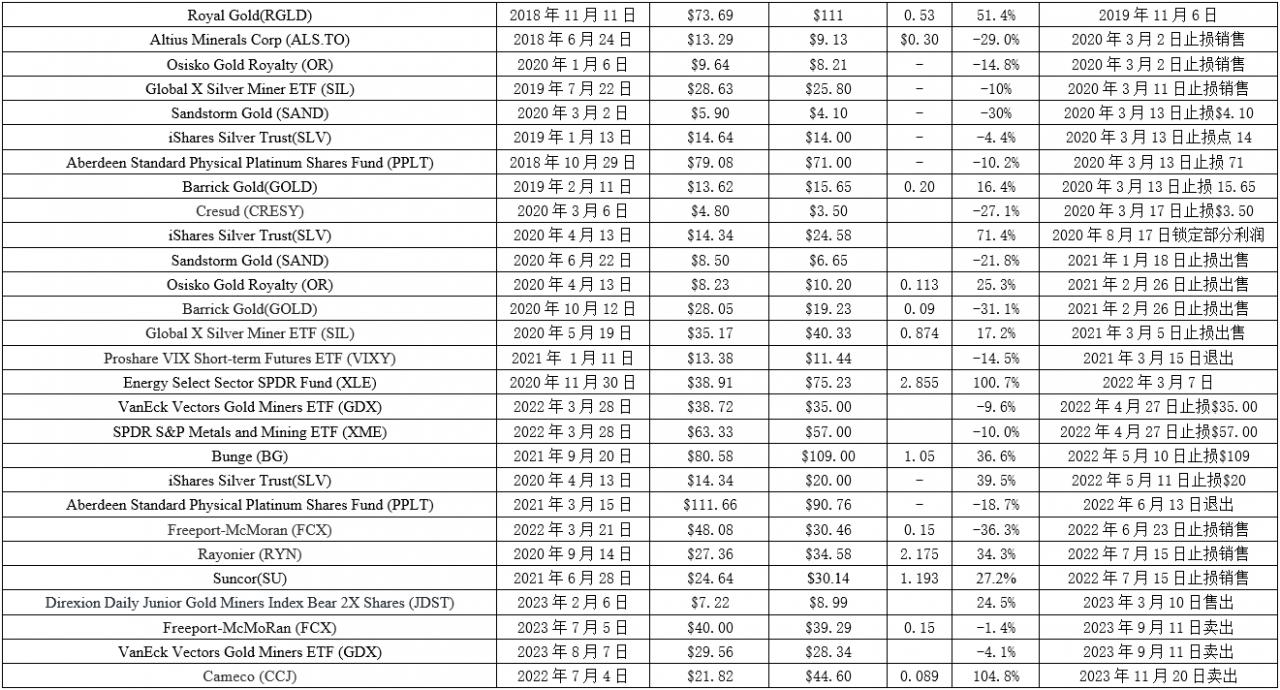

已经出售的投资