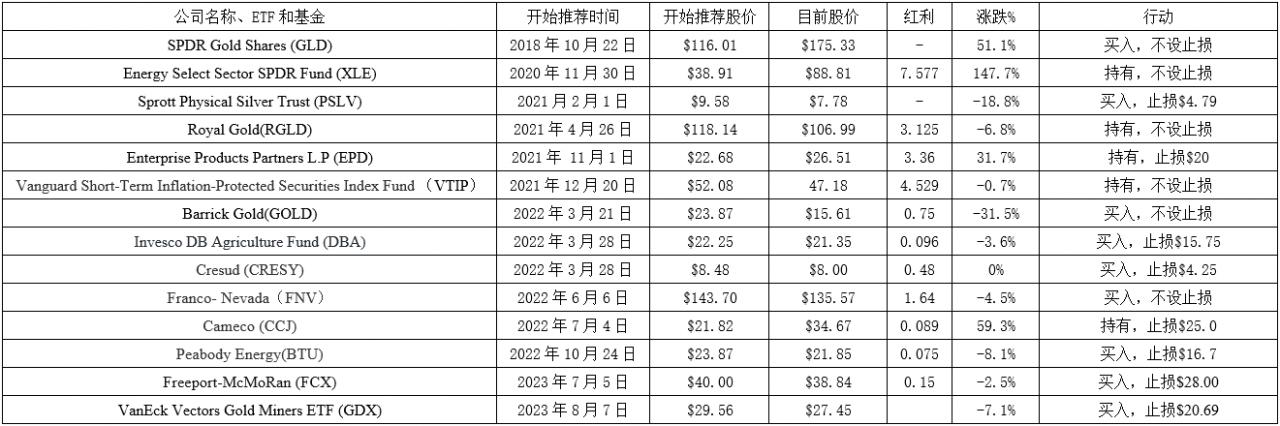

对美联储9月份可能再次加息的预期上周推动美元指数继续上涨,美股三大指数、黄金以及原油期货价格纷纷下跌。我们目前仍然认为黄金会在最近触底,我们早前建议买入GDX现在证明有些早了。如果未来1-2周市场继续下跌,我们会根据情况进行调整。

今天我们继续关注_Royal Gold (RGLD)和Franco-Nevada(FNV)第二季度的财报。

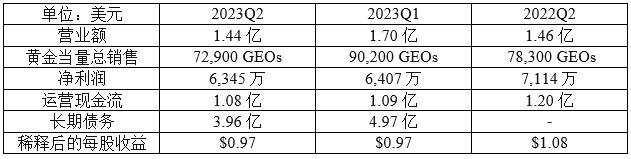

Royal Gold (RGLD)

与今年第一季度和去年同期相比,Royal Gold (RGLD)第二季度的表现显示其多个项目面临运营上的挑战 。营业额比前一个季度下降了15%,虽然营业额与去年同期接近,净利润和运营现金流却分别低于去年同期的11%和10%。在第二季度中,RGLD的黄金当量总销售比第一季度下降了近20%,原因是多个不同项目的产量下降:Mount Milligan项目的铜产量从450万镑下降了62%到170万镑;Andacollo项目的黄金产量则下降了3,000盎司,降幅达43%;内华达Cortez项目的黄金产量也下降了49,100盎司,降幅20%;Peñasquito项目的黄金产量下降13%,目前项目仍处于停产状态。

上述这些项目中大部分下半年情况都会有所改善,除了位于墨西哥、由Newmont 运营的Peñasquito项目,该项目由于当地工人罢工在2023年6月7日停产,到目前为止尚未恢复生产,劳资谈判处于停滞状态。因此,第三季度Peñasquito项目很可能仍然无法恢复生产,Newmont目前已经撤回其2023年全年生产预测指引,并表示何时恢复生产尚不可知。如果该项目到年底仍然无法恢复生产,RGLD将因此丧失该项目带来的下半年销售和利润。今年上半年该项目的销售额占公司总销售额的4.3%,去年同期则占到7.4%。无疑Peñasquito停产对RGLD造成了短期负面影响,长期影响却还很难判断。

RGLD最重要的项目Mount Milligan在第二季度也遭遇低品位和低采收率等问题,产量受到影响。该项目的运营商Centerra 认为下半年这些问题可以得到改善,全年生产仍将达到预测指引低端的16-17万盎司黄金和预测指引的中间值6,000-7,000万镑铜。另一个重要项目多米尼加的Pueblo Viejo是由Barrick黄金公司运营的。上周我们已经谈到该项目在第二季度完成了生产扩张计划,下半年的产量将大幅增加,在此就不再详述了。到6月底,Pueblo Viejo项目还有根据协议延迟交付给RGLD的白银大约60.77万盎司。虽然我们现在不知道这部分延迟交付的白银什么时候可以交付,这将是RGLD 未来收益的一部分。

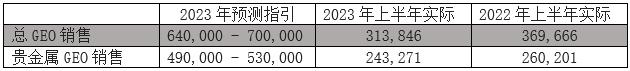

虽然诸多项目面临运营挑战,RGLD仍然维持了其全年的销售预测指引32-34.5万盎司GEOs不变,每GEO折旧、折耗及摊销成本(DD&A)为490-540美元。如果Peñasquito项目罢工一直持续到年底,总GEO销售很可能只能达到2023年预测指引的低线。当然RGLD计划新收购的巴西Serrote 和Santa Rita权利金项目至今尚未完成交易,因此没有计算在全年预测指引中。

RGLD的资产负债情况在第二季度保持稳定,其10亿美元循环信用额度到期日已经延长到2028年6月28日。6月初RGLD 归还了该信用额度下的借款1亿美元,因此到6月底其账面上借款为4亿,还有6亿未使用的信用额度,加上1.02亿流动资金,总流动性上升到7.02亿。如果RGLD决定完成Serrote 和Santa Rita权利金项目的收购,需要投资2.5亿,将来自于现金5,000万和循环信用额度2亿,RGLD的负债将有所增加 。

从各方面情况看,RGLD第三季度可能仍将面临一些严峻挑战。但是我们看好RGLD分散在世界各地的项目质量,认为目前的股价未来是有上升空间的,所以建议大家利用机会在低点建仓或者加仓。

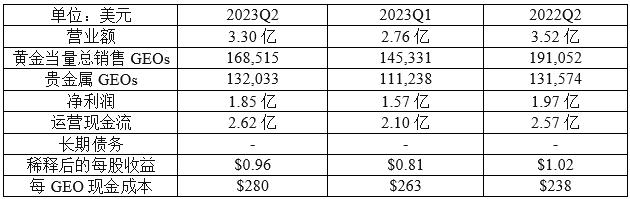

Franco-Nevada(FNV)

与Royal Gold (RGLD)不同,FNV第二季度的表现则比今年第一季度有非常大的改善:营业额和净利润分别上涨了20%和18%。主要原因是黄金当量总销售和贵金属当量销售分别上升了16%和19%,贵金属价格也普遍上涨,虽然铁矿砂和能源价格有所下降,拉低了FNV的销售额和利润。但是我们需要记住的是今年第一季度是FNV近几年来表现最差的一个季度,因此第二季度的改善只算作有限的好消息而已。

另一方面,去年同期则是FNV创纪录的一个季度,特别是俄乌战争造成能源价格大涨,FNV的能源投资为公司带来了超额收益。与去年同期相比,FNV今年第二季度的营业额下降了6%,主要原因就是非贵金属的营业额下降6.4%。除了其他基础金属外的铁矿砂和能源销售都大幅度下降,其中降幅最大的为天然气,销售额下降63%;铁矿砂降幅31%,原油降幅20%,NGL降幅41%。虽然贵金属销售总量有所下降,由于价格上涨,营业额却上涨了6%,特别是黄金无论是销售数量和销售额分别上涨6%和12%。

FNV保持了其全年销售预测指引不变,但是上半年实际销售量尚未达到指引低线的50%,因此下半年FNV仍然需要更好的表现才能完成全年的计划。

从资产负债角度来看,FNV继续保持了无长期债务的状态,资产负债表坚如磐石。在第二季度里,FNV完成了位于智利、美国和加拿大多个权利金和金属流项目的收购,总投资2.7亿,全部通过内部产生的运营现金流来支付的。同时,FNV还支付了红利1.16亿,连续第16年提高红利。在6月底,FNV账上现金13亿,加上其可使用的信用额度,FNV可使用的总流动性接近23亿。这一切都再次说明FNV是一个值得长期持有的投资。

目前投资推荐:

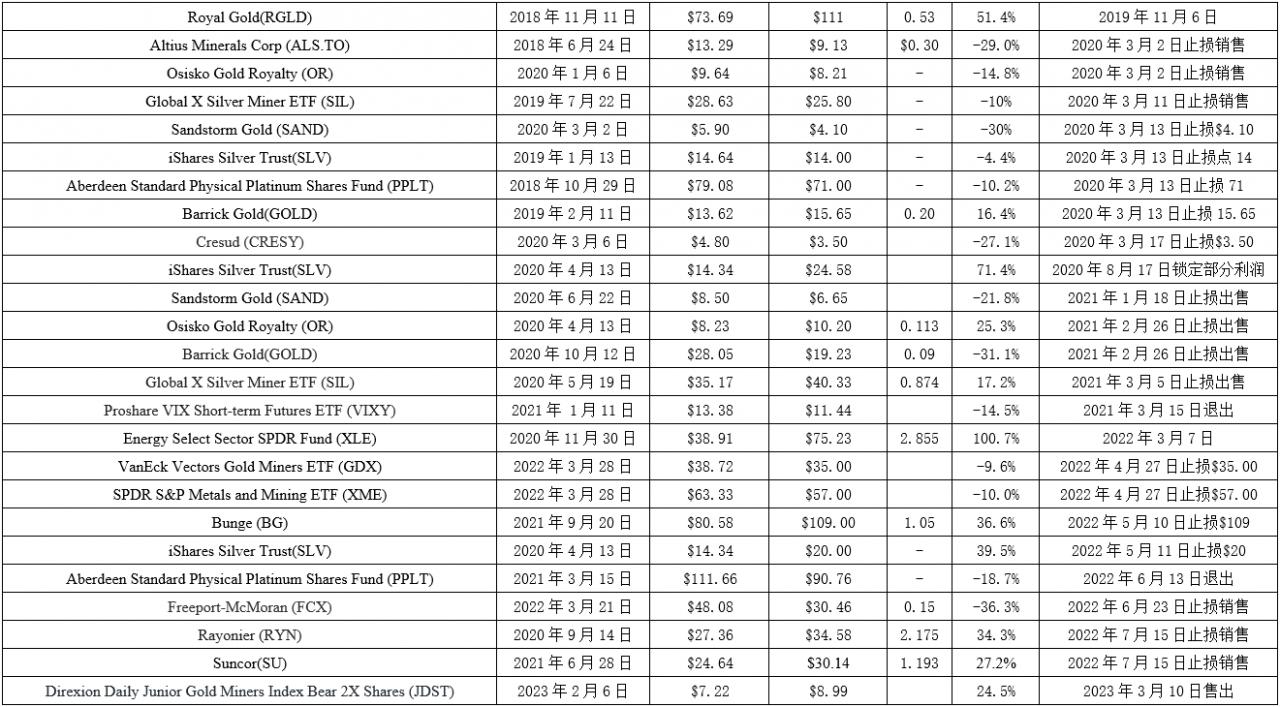

已经出售的投资